株を始めたばかりの人、これから株を始めようか考えている人は、株を購入をしても売ること出来ないの?と疑問を持ってしまう人がいますよね。

なぜ、株は買い手がいないと売れないのという疑問に対しての回答をしていきます。

また、株式投資のしくみや株を売買する手法についても合わせて紹介します。

ぜひ、参考にしてみてください。

【2024年最新】ネット証券おすすめランキング!初心者におすすめの証券会社を徹底比較

- 日本株取引手数料0円!

- ”投資の神様”バフェット保有銘柄や大口売買動向が無料で見れる

- 四季報、20年分の財務情報など無料の投資情報が満載

株は買い手がいないと売ることができない

株式投資はオークションの様に、企業の株式を買いたい人と売りたい人がいることで成り立っています。

つまり、株を買いたい人がいない時は、株を売ることが出来ません。

具体例を用いて考えて見ましょう、あなたが100円で買った株を所有しています、今の株価は80円、その株を買いたい人は、「50円なら買ってもいいよ」と言っています。

50円で売却をしてしまうと、あなたは50円の損をしてしまいます。

このような状況であなたは、自分の持っている株を売却することが出来ますか?出来ないですよね、これが株は買い手がいないと売れない理由です。

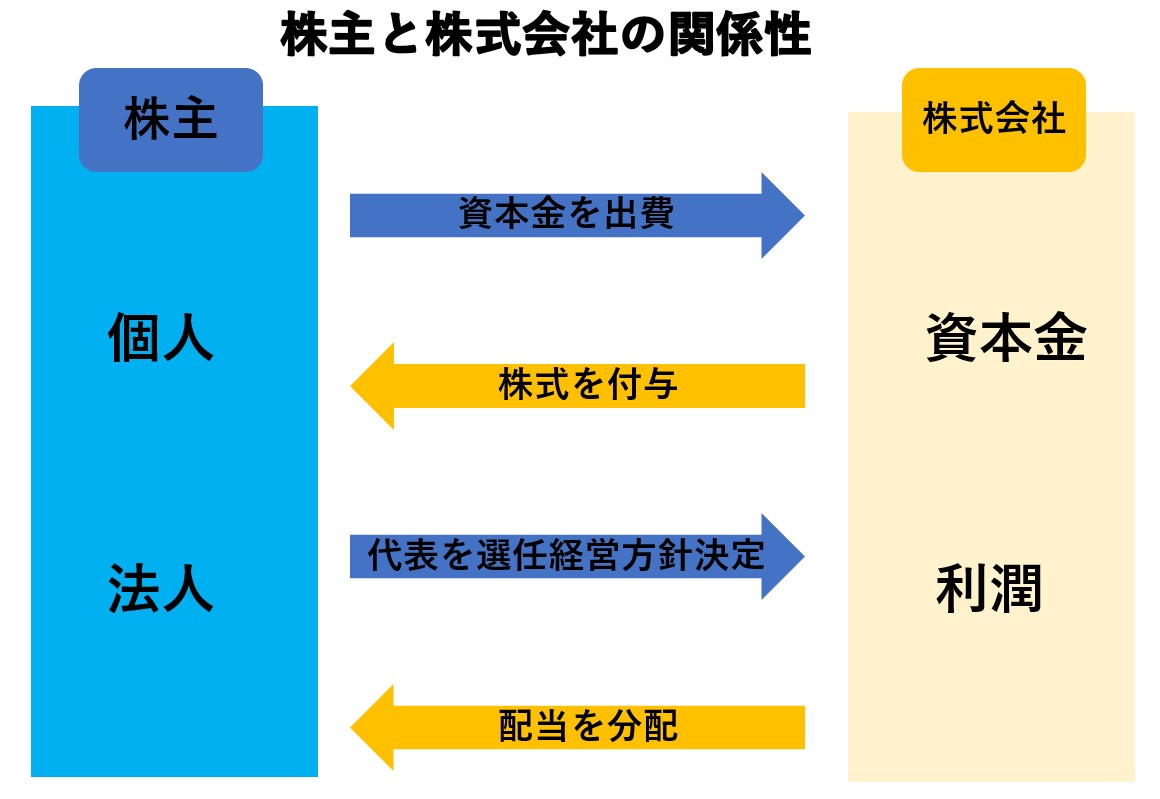

株の仕組み!株式会社のからくり

株式会社は、資金調達の方法の一つとして株式を発行して、その売買で資金を集めています。

企業の資金調達には、2つの方法があります。

- 銀行借入

- 株式発行

銀行借入は、皆さんが住宅や車を買う時のローンと同じように、銀行から一時的にお金を介してもらって、元本に利子をつけて返済をする方法です。

対して、株式発行は、借入ではないため企業側が返済をする必要がありません。

新規事業や突発的な事故、自然災害の影響により追加の資金を調達する際に担保を設定する必要がないため、手軽に資金調達することが出来ることが出来ます。

また、株価が上昇すれば、株式発行数が少なくても多くの資金が調達できるのが、株式発行の最大のメリットです。

今ある企業のほとんどが株式会社●●、または●●株式会社と社名が付いていますが、すべての企業が株式を発行しているわけではありません。

誰もが知っているような、サントリーや竹中工務店の様な日本を代表する大企業でも株式市場に上場をしていません。

株式市場に上場していない企業の株式は購入することが出来ませんので、株式投資を始める際は上場しているのかどうかを確認してから投資を始めましょう。

証券取引所の審査に通ると上場することが出来る

OLYMPUS DIGITAL CAMERA

OLYMPUS DIGITAL CAMERA株は企業が発行するものですが、個人投資家と企業が直接やり取りをするのではなく、間に証券取引所(株式市場)を仲介して売買がおこなわれています。

証券取引所で株式の売買をするには、財務状況や経営状態など一定の基準を満たすことで証券取引所を介して売買をすることが出来るようになります。

この証券取引所での売買が出来るようになることを上場と言います。

現在、全国には4か所の証券取引所があり、それぞれの企業数は以下の表の通りです。

| 証券取引所 | 上場部 | 企業数 |

|---|---|---|

| 東京証券取引所(東証) | 第1部 | 2191社 |

| 第2部 | 474社 | |

| マザーズ(新興) | 358社 | |

| JASDAQスタンダード | 665社 | |

| JASDAQグロース | 37社 | |

| Tokyo Pro Market | 45社 | |

| 名古屋証券取引所(名証) | 第1部 | 193社 |

| 第2部 | 81社 | |

| セントレックス(新興味) | 13社 | |

| 札幌証券取引所(札証) | 市場部 | 58社 |

| アンビシャス(新興) | 16社 | |

| 福岡証券取引所(福証) | 市場部 | 92社 |

| Q-Board(新興) | 15社 |

(2021/04/27時点各証券取引所参照)

株価が決まる仕組み

株価は決まった金額ではなく、常に上昇・下降をしています。

株価が変動をする理由は、様々あります。

- 業績の良し悪しによって変動する

- 株式の需要・供給によって変動する(買う人が多いと価額は上昇、売る人が多いと価格は下降)

- 金利変動

- 為替レートの推移

株価が決まる仕組みには、はっきりとした答えはなく様々な要因が関わることで結果として株価が決まります。

株で利益が出る仕組み

投資家は株式投資をすることで、株主優待を貰うことが出来るのは近年話題に上がっているので、多くの人が既知となっていますが、本来投資家が利益を得るのは株主優待ではありません。

株式投資をすることで投資家が利益を出す方法は、キャピタルゲインとインカムゲインがあります。

株売買の仕組み

株の売買をすることが出来る会社は上場している会社ということが理解出来たら、次は株式の売買の流れを確認していきましょう。

株を売買する流れ

| 株を売却する流れ | 株を購入する流れ |

|---|---|

|

|

株を売却する時も購入する時も流れはほとんど同じです。

買い注文をするか売り注文をするかが、異なるだけです。

4指数注文または成行注文を選択に関しては以下で説明します。

指値注文

指値注文は、自分が所有している株をいくらで買う・売るを、指定して注文する方法です。

指定注文にすることで、自分の指定した株価以下・以上にならなければ注文が成立しないという特徴があります。

希望した価格で売買をすることが出来る指値注文ですが、希望した価格よりも高い・低い金額の場合は、売買をすることが出来ないためチャンスを逃がしてしまう危険性があります。

指値注文の使い方は以下の様にして使います。

- 500円の指値で1,000株の買い注文

- 500円の指値で2,000株の売り注文

成行注文

成功注文は、値段を指定せずに何株購入・売却をするかを、指定して注文する方法です。

買いの成行注文をすると、その時に出ている最も低い価値の売り注文に対して買いの成行注文が成立します。

反対に、売りの成行注文をすると、その時に出ている最も価値が高い買い注文に対しての売り注文が成立します。

成行注文は、すぐに株式の売買をすることが出来ますが、自分の想像していた金額よりも高い金額で購入してしまうことや、低い株価で売却してしまう危険性があります。

成行注文の使い方は、以下の様にして使います。

- 成行で1,000株の買い注文

- 成行で2,000株の売り注文

株の売り時を見極めるポイント

株の買い手がいないと株が売れないのは分かりましたね。

では、どのタイミングで株式を売却するかを考えなければいけませんが、株式投資の世界では売り時の判断が最も難しいと言われています。

そこで今回は、売り時を見極めるポイント8つを紹介します。

ぜひ、参考にしてみてください。

目標利益の額や目標収益率の割合

株式投資をする際は、いくら利益を出す、投資収益率は●%以上とそれぞれ目標としている形があります。

その目標を達成したら売り時です。

投資期間

株を購入する際は、短期的に運用するか長期的に運用するかを定めて投資をしますが、最初に決めた投資期間が経過したら売却することを考えましょう。

資金効率と収益率を考慮した投資期間を設定する必要があります。

企業業績に基づくファンダメンタルズ分析

個々の企業の業績に注目して、業績が上昇傾向の時期に株式の買い付け、業績が下降気味等の悪影響が出てきたら株式の売却をしましょう。

このように、企業の財務状況、経営状況、将来性などの企業自体が持つ価値を分析し、将来の株価を予想して、現在の株価を比較する方法をファンダメンタルズ分析と言います。

テクニカル分析

株式のチャートの形や指標のサインで売り時かを判断する手法です。

- 株価が急上昇して移動平均線から大きく乖離していている

- 下落トレンドが続いている

- RSIが過熱状況を示している

といった様々な状態を分析して株式の売却をする方法です。

このように、チャートなどを用い、過去の値動きや推移、時系列データを分析して将来の値動きを予想、分析する手法をテクニカル分析と言います。

売買代金や売買高の傾向

各企業の株式の人気度を、売買代金や売買高から分析することが出来ます。

移動平均にしてトレンドをチェックすることでファンド決算に合わせた換金売却や、新規資金流入による買いの増加を見通すことが出来ます。

分析に強いおすすめの証券会社「moomoo証券」

moomoo証券では、日本株に取引手数料0円で投資することができます。

過去20年分の財務情報や四季報といった投資データ・チャート予測ツールなども備えているので、スマホ片手にプロ級の銘柄分析が可能。

さらにmoomoo証券では、“投資の神様”と称されるウォーレン・バフェット氏をはじめとする、多くの機関投資家のポートフォリオが一目でチェックできます。

有名な機関投資家の保有銘柄や運用状況、保有比率の変化を簡単に追えるため、自身の投資の参考にもできます。

また、業界唯一*リアルタイム株価を反映したデモ取引が可能になるのも大きな魅力。

実際の取引とほとんど変わらない状態でデモ取引ができます。

リアルな投資体験をしてみたい初心者から、より実践を想定したシミュレーションができるツールを探している投資上級者にもおすすめです。

moomoo証券の口コミ・評判はどう?メリット・デメリットや手数料も解説

株価の値動きのクセ

特定の月やシーズンに売り上げが増加する企業は、将来の価値を見込んだ株式の売買が集中します。

このように、特定の月や季節に上昇したり・下落したりする傾向がある銘柄をシーズンストックと言います。

シーズンストックを見越して株式の売却をしましょう。

コスト(手数料や税金)

証券会社によって株式の売買をする手数料が異なります。

各証券会社の一日の取引金額と手数料は以下の表の通りです。

| 売買代金別の手数料比較一覧 | |||||||

|---|---|---|---|---|---|---|---|

| 証券会社名 | 現物取引の手数料 | ||||||

| 5万 | 10万 | 30万 | 50万 | 100万 | 300万 | 500万 | |

| SBI証券 | 55円 | 99円 | 275円 | 535円 | 535円 | 1013円 | 1013円 |

| 楽天証券 | 55円 | 99円 | 275円 | 275円 | 535円 | 1013円 | 1013円 |

| カプコム証券 | 99円 | 99円 | 275円 | 275円 | 1089円 | 3069円 | 4059円 |

| マネックス | 110円 | 110円 | 275円 | 275円 | 1100円 | 3300円 | 5500円 |

| マネックス | 110円 | 110円 | 275円 | 275円 | 1100円 | 3300円 | 5500円 |

| GMO証券 | 96円 | 96円 | 265円 | 265円 | 479円 | 917円 | 917円 |

| SBIネオトレード証券 | 55円 | 88円 | 88円 | 198円 | 374円 | 660円 | 880円 |

| 岡三オンライン証券 | 108円 | 108円 | 385円 | 385円 | 660円 | 1650円 | 2310円 |

| DMM株 | 55円 | 88円 | 198円 | 198円 | 374円 | 660円 | 880円 |

譲渡益と配当の課税関係、取引手数料を確認することで今年売却をするべきか、来年売却するか判断する一つの指標になります。

ポジションコントロール

保有する株式の時価総額(ポジション)を常に一定に維持する手法です。

株価の上昇・下降に合わせて株式を売却・買い増しをすることで、所有している株式の時価総額をコントロールすることが出来ます。

利益を早めに確定することと、損切をすぐにすることが出来ます。

一定の時価総額をコントロールすることが出来るので、売却をするタイミングなどを深く考える必要がないため、株式投資初めての方にとてもおすすめの手法です。

バイ・アンド・ホールド

自分がこれだという銘柄を購入したら後は、何もしないで放置する手法です。

株式相場は常に変化をしていますが、価格が高くなっても売らず、安くなっても買わないで資産の一部分を株式として所有しておくという方法になります。

売却をするタイミングは、お金が必要になった時です。

株売買の注意点

イメージ写真です

イメージ写真です株式を売買する際は買い手がいないと売却が出来ない他にも様々な注意点があります。

株式初心者も上級者もここで改めて、株売買の注意点を確認しましょう。

税金がかかる

株の売買取引で利益が発生した場合は、譲渡取得として一律20%(所得税15%+住民税5%)の税金が課されます。

反対に、株の売買取引で損失が発生した場合は、確定申告をすることで、所得税を軽減することが出来ます。

年内に取引した株式の総額で損失が発生していた場合は、利益と損失の順序に関わらないです。

また、利益を上回る損失は3年繰越すことが出来ます。

例えば今年の株式取引の総額が損失500万円で、翌年は100円の利益が発生していても昨年との合算をすることで損失400万円になるため、その年の所得税を抑えることが出来ます。

このように3年先にまで繰越すことが出来る控除の事を繰越控除と呼びます。

損切を恐れる

株式投資をやっていると株価がずっと下がっているのに売却をするタイミングを誤ったために、底値になるまで売却が出来なくなり、大きな損失をしてしまうことがあります。

株価は常に変化しているため、利益と損失どちらの可能性もあるので損失額を最小限に抑えるためにも、勇気をもって損切をしましょう。

損失額を最小限に抑える損切が出来ない人は、長期的な株式投資もすることは出来ません。

集中投資は危険

株式投資には2つの手法があります。

- 集中投資

1つの銘柄に全ての資産を投資すること

- 分散投資

複数の銘柄に分散して資産を投資すること

それぞれの投資手法のメリット・デメリットは以下の通りです。

| 集中投資 | 分散投資 | |

|---|---|---|

| メリット | ・大きなリターンを得ることが出来る ・管理や情報収集がしやすい・個別株の強さが際立つ |

・ローリスクローリターンで長期的に運用することが出来る

・資産の変動幅が少ない |

| デメリット | ・株価が下がった時の損失が大きい

・銘柄選定をミスする可能性が高い ・暴落時は精神的に耐えるのが難しい |

・売却のタイミングを逃してしまう可能性が高い ・資産が増えるスピードが遅い |

株は買い手がいないと売れないというリスクがある

株式投資は、株価の値段が常に変動していることと、自分が売却をしたくても購入をしてくれる人がいない場合、売却をすることが出来ません。

株を売却するかどうかを見極めるのは株式投資をする上で最大の悩みですが、今五回紹介した、8種類の売り際か見極めるポイントを利用して、株式売買をしましょう。