s投資の種類の1つである債券。

株式と違って値動きが小さい分安定性があり、満期を迎えれば元本が戻ってくるので、債券は安全に投資ができます。

そんな債券の中でも外国で発行されているものは外国債券と呼ばれ、為替差益を得られたり国内の債権に比べて金利が高い等のメリットがあります。

しかし外国債券は日本国内で買えるのかどうか分からないという方も多いかと思います。

そこで今回は、外国債券のメリット・デメリットから外国債券を買える証券会社まで紹介しました。

【2023年最新】ネット証券おすすめランキング!初心者におすすめの証券会社を徹底比較

【2025年11月最新】

- 楽天ポイントがお得に貯まる!

- 新規口座数NO.1!

- 低コスパでお得に運用!

外国債券が購入できるおすすめネット証券を比較

実際に外国債券が購入できるネット証券を比較していきましょう。

外国債券が買えるネット証券は下記の4社になります。

| 会社名 | 楽天証券 | SBI証券 | マネックス証券 | auカブコム証券 |

|---|---|---|---|---|

|

|

|

|

|

| 債券の種類 | 米国国債 外貨建利付債 外貨建ゼロクーポン債 |

米国国債 日系上場企業発行社債 外貨建固定利付債 外貨建ゼロクーポン債 外貨建仕組債 |

米国国債 外貨建利付債 外貨建ゼロクーポン債 |

外貸建債券 外貨建ゼロクーポン債 |

| 外貨入出金手数料 | 1,000円 | 無料 | 入金:利用者負担 出金:2,000円 |

入金:利用者負担 出金:無料 |

| 為替手数料 | 米国:25銭 | 米国:25銭 | 米国:25銭 | 米国:20銭 |

| 独自債券 | ー | SBI債 | マネックス債 | ー |

※2022年11月17時点の情報です。

外国債券が購入できるおすすめネット証券

それでは上記で比較した、外国債券が購入できるネット証券4社について詳しく解説していきます。

- 楽天証券

- SBI証券

- マネックス証券

- auカブコム証券

楽天証券

2024/03/08時点の情報です。

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 99円 | 275円 | 535円 |

| 1日定額制 | 0円 | 0円 | 0円 |

| 0コース(信用取引込) | 0円 | 0円 | 0円 |

| 積立NISA | 195銘柄 |

|---|---|

| 投資信託 | 2,613本 |

| 外国株 | 米国株式(4,810銘柄)/中国株式/ASEAN株 |

| ポイント投資 | 楽天ポイント |

| 取引ツール(PC) |

|

| スマホアプリ |

|

楽天証券のおすすめポイント

楽天証券は総合口座数が800万を超える大手ネット証券になります。

楽天証券で取り扱っている外国債券は米ドル建、ユーロ建などの安定しているものから、好金利である南アフリカ・ランド建て債券、トルコ・リラ建て債券など多くの銘柄があります。

外貨決済サービスを利用することで返還された元本を外貨のまま保有できるので、為替変動で損失が出そうなタイミングでも無理に円貨に戻す必要がなくなります。

よりリスクを減らしたい方には楽天証券がおすすめです。

楽天証券の手数料は?他社と比べてお得?どこよりもわかりやすく解説

SBI証券

2024/03/08時点の情報です。

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 99円 | 275円 | 535円 |

| 1日定額制 | 0円 | 0円 | 0円 |

| 積立NISA | 208銘柄 |

|---|---|

| 投資信託 | 2,683本 |

| 外国株 |

|

| ポイント投資 |

|

| 取引ツール(PC) |

|

| スマホアプリ |

|

SBI証券のおすすめポイント

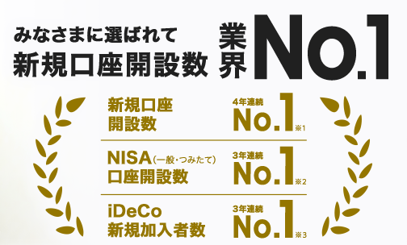

SBI証券は国内株式個人取引シェアNo.1を誇る大手ネット証券です。

SBI証券は債券の取り扱い数がネット証券の中では最多で、多数の国の債券を比較して購入できるので、自分の投資スタイルに合わせた債券を選ぶことができます。

ウォルト・ディズニーなど海外の有名企業の社債も取り扱っており、多くの選択肢から債券を選びたい方にはSBI証券がおすすめです。

ただし外貨の入出金には住信SBIネット銀行の口座を利用する必要があるので、SBI証券での取引を検討している場合は、先に住信SBIネット銀行で口座開設をしておきましょう。

無職でもSBI証券で口座開設できる!SBI証券が無職の方におすすめな理由と口座開設の流れや必要書類を解説

マネックス証券

2024/03/08時点の情報です。

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 99円 | 275円 | 535円 |

| 1日定額制 | 550円 | 550円 | 550円 |

| 積立NISA | 167本 |

|---|---|

| 投資信託 | 1,520本 |

| 外国株 | 米国株式(5,000本以上) 中国株式 |

| ポイント投資 | マネックスポイント |

| 取引ツール(PC) |

|

| スマホアプリ |

|

マネックス証券のおすすめポイント

マネックス証券はマネックスカードで積立を行うことで、ポイント還元率が1.1%にもなる、お得に投資が行える証券会社です。

マネックス証券では外貨での取引で人気のあるトルコ・リラや南アフリカ・ランド建の債券などが取り扱われているので、安定して収益を得られる債券を選ぶことができます。

サイトが見やすく、債券の比較がしやすいので自分に合った債券を探しやすいこともメリットです。

マネックス証券の手数料は高い?米国株や信用取引の手数料を他社と徹底比較

auカブコム証券

2024/03/08時点の情報です。

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 99円 | 275円 | 535円 |

| 1日定額制 | 0円 | 0円 | 0円 |

| 積立NISA | 202銘柄 |

|---|---|

| 投資信託 | 1,634本 |

| 外国株 | 米国株式(1,800銘柄以上) |

| ポイント投資 | Pontaポイント(投資信託・プチ株買付に利用可能) |

| 取引ツール(PC) |

|

| スマホアプリ |

|

auカブコム証券のおすすめポイント

auカブコム証券で始められる債券投資は、外国債券のみとなっており、ドル建てによる債券や、ユーロ、豪ドルなどのメジャー通貨から南アフリカランド、メキシコペソなどマイナーな通貨を利用した外国債券を取り扱っています。

auカブコム証券で購入できる外国債券では、取引通貨に応じて為替スプレッドが発生しますが、取引手数料が基本0円なので、ローコストで外国債券が始められます。

また基本無料で債券シミュレーターやコールセンターによるサポートが受けられます。

加えて、既発債に当たる米ドル建と豪ドル建を大口注文すると、額面価格が割引になる優待サービスも実施しています。

| 大口注文の購入単価優遇サービス | |

|---|---|

| 購入額面 | 割引単価 |

| 50,000外貨以上100,000外貨未満 | 額面価格の0.05%割引 |

| 100,000外貨以上 | 額面価格の0.07%割引 |

auカブコム証券の評判・口コミはどう?メリット・デメリットや取引手数料・取引ツールを解説

外国債券の仕組み・基本情報

まず外国債券とは何かについて知っておきましょう。

外国債券は海外の国や企業、地方自治体が資金調達のために借用証書として発行する有価証券です。

定期的に決められた分に利息が入り、満期が来れば元本が返還されるので、株式などより安定した収入が得られます。

外国債券には外貨建債券、円貨建債券、二重通貨建債券の3種類があり、それぞれ使用する通貨やリスクが違います。

また発行形態も利付債、ゼロクーポン債、ストリップス債の3種類あります。

- 安定した投資ができる

- 外国債券は種類が3つに分かれる

- 発行形態が3つに分かれる

安定した投資ができる

外国債券は海外の企業や国の資金調達手段の1つで株式と似ていますが、外国債券であれば定期的に利息を受け取ることができ、満期になれば元本が返ってくるので安定した投資ができます。

債券は購入者からお金を借りている状態なので、利息や満期が決まっています。

また途中売却も可能なので、まとまったお金が必要になった時でも資金を用意できます。

外国債券は種類が3つに分かれる

外国債券は外貨建債券、円貨建債券、二重通貨建債券の3種類に分かれ、そこから更に6種類に分かれます。

| 外貨建債券 | 各国国内債券 | 米ドルやユーロなど、海外の通貨でその国の市場から発行される債券 |

|---|---|---|

| ショウグン債 | 海外の発行体が日本市場で、外貨建で発行する債券 | |

| 円貨建債券 | サムライ債 | 海外の発行体が日本市場で、円貨建で発行する債券 |

| ユーロ円債 | 日本や外国の発行体がユーロ市場で発行する、円貨建ての債券 | |

| 二重通貨建債券 | デュアルカレンシー債 | 購入時の支払いと利息の受け取りが円貨、元本の受け取りが外貨で行われる債券 |

| リバースデュアルカレンシー債 | 購入時の支払いと元本の受け取りは円貨、利息の受け取りが外貨で行われる債券 |

外貨での取引が行われる債券は為替差益や為替差損が発生する可能性があります。

自分の投資方法や重視するポイントからどの債券に投資するか決めましょう。

発行形態が3つに分かれる

債券の発行形態は利付債、ゼロクーポン債、ストリップス債の3種類に分かれます。

| 利付債 | 満期まで定期的に利息が支払われる債券 |

|---|---|

| ゼロクーポン債 | 利息(クーポン)の支払いがなく、利息相当の金額が元本から割り引かれて発行されている債券 |

| ストリップス債 | 元本と利息を切り離し、それぞれゼロクーポンの割引債として販売している債券 |

それぞれ利息や元本の扱いが違うので、自分に合った債券を選びましょう。

外国債券を購入するメリット

では次に外国債券を購入するメリットについて紹介します。

外国債券を購入するメリットは下記になります。

- 国内債券より金利が高いものが多い

- 為替差益が得られる

- 分散投資に繋がる

各メリットについて、詳しく解説していきます。

国内債券より金利が高いものが多い

外国債券は国内の債権と比べた時に、金利が高いことがメリットとして挙げられます。

日本国内の債権の金利平均が0.5〜1%ほどであるのに対し、外国債券の金利平均は1〜3%と高くなっています。

国によって金利平均は違うので、より収入を得たい場合は金利の高い国の債券を購入しましょう。

ただし基本的に金利の高い投資はリスクも高くなり、債券の場合は信用リスクが高くなるので注意してください。

為替差益が得られる

外国債券のうち、外貨を利用して購入・利息や元本の受け取りをするものは、為替相場が円安となった場合為替変動による収入が得られる場合があります。

例えば1ドル120円の時に米ドルを購入し、その後為替相場が1ドル130円になれば、1ドルにつき10円の収益を得ることができます。

分散投資に繋がる

外国債券を買えば海外の金融商品に投資することができるので、国内の金融商品しか買ってこなかった方なら分散投資をすることができます。

一国の金融商品しか持っていなかった場合、国内の情勢が変わった時に保有していた金融商品が軒並み価値が落ちてしまいます。

ですが外国にも分散投資していたら、国内情勢が変わっても国外の金融商品には影響がないのでリスクを軽減できます。

外国債券を購入するデメリット

多くのメリットがある外国債券ですが、デメリットも存在します。

- 信用リスクがある

- カントリーリスクがある

- 為替差損が出てしまうこともある

各デメリットについて、詳しく解説していきます。

信用リスクがある

債券は購入時に利息や元本の返還について決まっていますが、発行体の経営が破綻した時は利息や元本の支払いが行われない可能性があります。

支払いがしっかりされるかどうかは、発行体の信用度によって変わるので、債券の購入には信用リスクがあるのです。

信用度は格付機関が定めている、発行体の債務支払能力を評価した格付けを見ることで確認できます。

ただし信用度の低い発行体の債券は基本的に金利が高くなっています。

カントリーリスクがある

外国債券の購入にはカントリーリスクもあります。

カントリーリスクとは、発行体のある国の政治や経済情勢が変わった場合に、元本割れや債券の売却が困難になるなどの影響が起きてしまうことです。

日本にいるとなかなか海外の情勢に関する情報は入ってきませんが、債券を買う前に購入する発行元の国について情報収集し、購入後も定期的に確認するようにしましょう。

為替差損が出てしまうこともある

メリットで為替相場が円安になったら為替差益を得られると説明しましたが、逆に円高になれば収益が減ってしまう可能性があります。

例えば1ドル120円の時に米ドルを購入し、その後為替相場が1ドル110円になったら、1ドルにつき10円の損失になってしまいます。

外国債券投資と為替リスク

デメリットでも取り上げてましたが、リスクについてより詳しく解説していきます。

投資家が多様化されたポートフォリオを求める一環として、国内だけでなく外国の債券市場へと目を向けることは一般的です。

しかし、外国債券投資には特有のリスクが存在し、その一つが為替リスクです。

このリスクは、債券の主要な収益源である利息支払いや元本償還を自国通貨に換算した際の価値が、通貨レートの変動により変わるというものです。

為替リスクは、投資のリターンを大きく左右する要素となるため、その理解と対策が重要となります。

外国債券と為替リスクの関係性

外国債券は、通常その国の通貨で発行され、利息及び元本がその通貨で支払われます。

したがって、自国通貨と発行国の通貨との為替レートの変動が投資リターンに直接影響を及ぼします。

たとえば、自国通貨が強まり(円高ドル安の場合など)、外国通貨が自国通貨に対して価値を失うと、その債券の価値も自国通貨換算で低下します。

これが、為替リスクの本質になっています。

為替リスクの簡単な例

具体的な例を見てみましょう。

日本の投資家が1ドル=100円の時に1000ドル分のドル建ての債券を購入したとします。

その後為替レートが1ドル=90円に変動した場合、債券の円換算価値は下落します。

購入時には100,000円で購入した債券が、為替レート変動後には90,000円の価値になってしまうのです。

つまり、元本に対する損失が発生してしまうのが為替リスクというわけです。

外国債券投資のヘッジ戦略

為替リスクから投資ポートフォリオを守るための一つの対策として、ヘッジ戦略があります。

ヘッジ戦略とは、為替レートの変動から投資資産を守るための手段で、一定のコストがかかりますが、リスクを有効に管理することが可能です。

リスクヘッジを行っていけるように確認してみてください。

為替ヘッジとその重要性

為替ヘッジは、基本的には外国通貨資産の価値を確保するための保険のようなものです。

これは、予期せぬ為替レートの変動による損失を防ぐためのもので、特に為替レートの変動が大きい時期や、通貨の価値が大きく変動する可能性がある場合に重要となります。

これにより、為替リスクが投資成果に与える影響を低減することができます。

しかし、為替ヘッジにはヘッジをかける費用がかかることや円安の値上がりをゲットできないデメリットがあります。

ヘッジ戦略の実例とその効果

為替ヘッジの一つの具体的な手法としては、フォワード契約を利用する方法があります。

フォワード契約とは、あらかじめ決められた日付に、決められたレートで通貨を交換する契約のことを指します。

例えば、投資家がドル建ての債券を購入する際に、同時にドルを売るフォワード契約を結ぶことで、将来の為替レートの変動リスクから一定程度自身を保護することができます。

しかし、フォワード契約は、契約を結んだ時点での為替レートが将来も保証されるわけではないため、一定のコスト(フォワードプレミアムまたはディスカウント)が発生します。

これがヘッジコストと呼ばれ、このコストとリスク軽減のバランスを考えながら、為替ヘッジの有無や程度を決定します。

外国債券投資は、その多様性とポテンシャルから見て非常に魅力的な投資先となり得ますが、投資を成功させるためには為替リスクを理解し、適切な対策を講じることが重要です。

投資家自身が為替動向やヘッジ戦略を理解し、また専門的なアドバイスを聞くことで、賢明な投資決定ができるでしょう。

外国債券の買い方

ここからは実際に外国債券を始める時の流れについて解説します。

下記が外国債券を購入時の流れになります。

- 外国債券が買える証券会社で総合口座開設

- 口座へ購入資金を入金

- 債券の注文

各手順で行うことについて解説していきます。

Step1.外国債券が買える証券会社で口座開設

最初に外国債券が買える証券会社で総合口座開設をします。

外国債券の購入には外国証券取引口座も開設する必要があるので、総合口座の開設と同時に作りましょう。

ネット証券であれば最短即日で口座開設ができます。

Step2.口座へ購入資金を入金

口座が開設できたら、債券の購入資金を口座へ入金します。

外貨建の債券を購入したい場合は外貨での入金が必要なので、為替取引などで購入したい債券の国に合わせた外貨を用意しておきましょう。

Step3.購入する外国債券を選択・注文

資金の準備ができたら、いよいよ購入する債券を選びます。

人気の高い債券はすぐに売り切れてしまう可能性があるので、購入したい債券が決まっている場合は事前に口座開設をしておくことで早く購入することができます。

外国債券の注意点

外国債券を購入するにあたって、注意するポイントがいくつかあります。

- リスクがあることを把握しておく

- 債権によって利息の扱いが異なる

各注意点について、下記で詳しく解説していきます。

リスクがあることを把握しておく

デメリットでも触れたように、外国債券の購入には信用リスクを考慮する必要があるため、発行体について事前に調べておく必要があります。

信用度に関しては民間の格付機関が判定している格付を見ることで、信頼できるか確認できます。

BBB以上の格付けをされていると投資適性があり、格付けが高くリスクが低い発行体の債券は利率が低くります。

債権によって利息の扱いが異なる

債券によって満期までの期間が変わりますが、期間が長いほど価格変動のリスクがあります。

安定した投資をしたい場合は、満期は長すぎない債券を選ぶといいです。

しかし満期が長いほど利率は高くなるので、利益を多く得たい方は満期の長いものを選びましょう。

外国債券に関するよくある質問

外国債券に関するよくある質問と回答を紹介します。

- 外国債券とは?

- 外国債券はいくらから購入できますか?

- 外国債券はいつから売却可能ですか?

外国債券とは?

外国債券とは、外国政府、外国法人、国際機関などが発行する債券の事です。

一般には発行者・発行市場・通貨のいずれかが外国であるものも含め。「外債」と呼ばれています。

そのため、日本企業が国外で発行した債券でも外国債券と呼ばれることがあります。

外国債券はいくらから購入できますか?

債券によって異なりますが、100通貨単位で購入できるものもあります。

証券会社で債券の詳細を確認できるので、購入前に最低買付単位に目を通しておきましょう。

外国債券はいつから売却可能ですか?

基本的に購入した翌営業日から売却することができます。

ただし満期の5営業日前までしか売却はできないので、売却を考えている場合はギリギリになりすぎないようにしてください。

外国債券は安全に分散投資ができる

外国債券は元本の返還が基本的に保証されており、定期的に決まった利息が得られるものもあるので、安定していて安全な投資方法になります。

海外の金融商品を保有できるので分散投資にもなり、投資のリスクを回避することにも有効です。

外国債券は楽天証券などの国内にある証券会社から購入できるので、安全な投資をしたいという方は外国債券の購入を検討しましょう。