ジュニアNISAは、子どもの将来を重んじて資産を積み立てていく非課税制度で、基本的に子どもの保護者が運用を行っていきます。

一般NISAやつみたてNISAと同じ非課税制度の1つになりますが、2023年をもって廃止になる制度でもあります。

とはいえ、制度が廃止されても、非課税期間がまた残っているなら、利用すること事態は可能ということから、駆け込みで口座開設を行う保護者がいます。

しかし、一部利用者からは「ジュニアNISAの利用はおすすめしない」など、マイナスのイメージを彷彿させる書き込みが見受けられます。

そこで今回は、ジュニアNISAをおすすめしない理由と、利用上のメリット・デメリット、制度廃止後に行う手続きの段取りを解説していきます。

【2022年最新】ネット証券おすすめランキング!初心者におすすめの証券会社を徹底比較

【2025年04月最新】

- 楽天ポイントがお得に貯まる!

- 新規口座数NO.1!

- 低コスパでお得に運用!

ジュニアNISAとは

ジュニアNISAは、正式名称は「未成年者小額投資非課税制度」と言います。

子供の進学や将来の生活資金など、長期的な資金準備を国がサポートする特例制度です。

ジュニアNISAで発生した利益に対しては税金が免除されるのが特徴で、未成年の財産形成の促進を目指しています。

ジュニアNISAの特徴

ジュニアNISAは、0歳から17歳までの日本に居住する子供が対象で、株式や投資信託などの特定の金融商品への投資から得られる所得が非課税となります。

毎年最大80万円までの新規投資が非課税対象で、その非課税措置は最長で5年間続きます。

ジュニアNISAの目的は、子供たちが成人するまでに安定した資産基盤を築くことにあり、長期的な視点から資産運用を行う家庭にとって有益な制度です。

ただし制度の性質上、18歳になるまでの間は原則として資金の引き出しが許されていません。

※災害等のやむを得ない事情がある場合や、2024年以降の制度終了後に関しては非課税での払い出しができる

| 利用できる人 | 日本在住の0歳~17歳 |

|---|---|

| 投資可能期間 | 2023年末まで(18歳になるまでは一定額を非課税で保有可能) |

| 非課税対象 | 株式・投資信託等への投資から得られる配当金・分配金・譲渡益 |

| 非課税限度額 | 毎年80万円まで(新規投資額) |

| 非課税期間 | 最長5年間 |

| 口座からの払い出し | 18歳までは原則として払い出し不可 |

ジュニアNISAをおすすめしない理由・デメリット

教育資金や独り暮らし用の資金など、子どもの将来を重んじて積み立てていくジュニアNISAの利用を考えている保護者は多いです。

当制度を利用する場合、以下のデメリットに気を付けながら資産運用を行う必要があります。

- 損益通算ができない

- 金融機関の変更ができない

- 非課税期間が5年間

- 贈与税の課税対象

- 18歳以前の引き出しも課税対象

- 元本保証がなく元本割れするリスクもある

- 2023年末に制度が終了した後は新規購入できない

ここからは、上記で挙げた5つのデメリットにおすすめしない理由を絡めて解説していきます。

損益通算ができない

一般口座や特定口座とは違い、非課税制度であるジュニアNISAでは、損失が出ても損益通算の利用ができません。

そもそも、損益通算はその年の投資で出た損失分を収益でで相殺して課税額の減額をはかる税制優遇措置の1つです。

税金に対してのみ利用できる制度である以上、所得税が発生しないジュニアNISAで利用しても効果がないという理由から来ています。

ただし、課税口座のジュニアNISAであれば、一般口座や特定口座同様、損益通算が行えます。

株式投資にかかる税金はいくら?税金の内訳や非課税制度NISA口座・損益通算について解説

金融機関の変更ができない

ジュニアNISAに対応した口座の開設ができる証券会社を選択して、口座開設を行った場合、金融機関の変更ができません。

もし他所で口座開設を行ってジュニアNISAを利用するとなれば、今利用している口座に宛がっているジュニアNISAを廃止する手続きを組む必要があります。

また手続きを組むには、今保有している金融商品を売却しなければならず、そのうえで損得問わず、20.315%の所得税が課せられます。

非課税期間が5年間

ジュニアNISAの非課税期間は、一般NISA同様5年間までとなっています。

ロールオーバーを行うことで、非課税期間の延長が行えますが、その都度手続きを手動で行わなければなりません。

またロールオーバーを行うとき、子どもの年齢によって対応が変わってきます。

例えば、非課税期間が終了するタイミングで18歳以上になる時にロールオーバーを行うと一般NISAの切り替えが行われ、非課税期間が終了してなお、18歳未満であればジュニアNISAの継続利用になります。

ただし、制度廃止後は、継続管理勘定に切り替わります。

贈与税の課税対象

ジュニアNISAの運用は、子どもではなく、その保護者や祖父母が代理で資産形成を行うようになっています。

資金の出どころが保護者である以上、投じる資金には、資金贈与が絡んできます。

ジュニアNISAも非課税制度の1つになりますが、あくまで税金がかけられないのは、資金を投じることによって得た収益に対する所得税のみで、贈与税を非課税にすることはできません。

しかし、贈与税の発生は110万円を超えた額を与えた時です。

非課税枠が80万円である以上、その範囲を超える額を投じなければ、課税対象になることはありません。

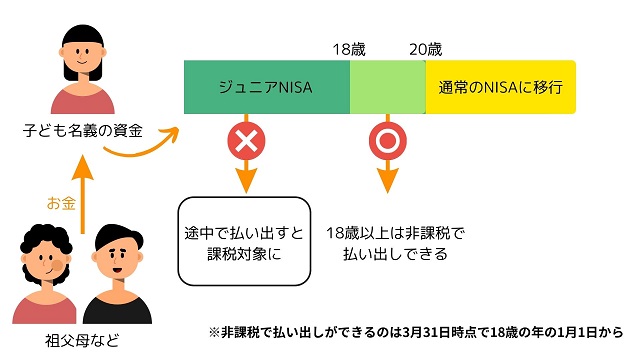

18歳以前の引き出しも課税対象

子どもの教育資金として積み立てていくジュニアNISAですが、18歳を迎える前の引き落としはできません。

ジュニアNISAは、あくまで子供の将来を重んじて資産形成の手助けを行う制度であり、18歳までは、原則引き落としができません。

もし引き落としを行った場合、過去の非課税枠内で得た利益に対して20.315%の所得税が課せられることになります。

余剰金を糧に資産形成を行えば、使い過ぎの恐れがない、資産形成がスムーズに行えるものという見方ができます。

元本保証がなく元本割れするリスクもある

ジュニアNISAで購入可能な金融商品には元本保証がないため、市場の変動により投資元本が割れるリスクがあります。

資産価値が予想以上に減少し、最終的に損となってしまう可能性も否定できません。

「絶対に損をしたくない」または「元手を減らすわけにはいかない」という状況の人には、ジュニアNISAを通じた投資はおすすめしません。

2023年末に制度が終了した後は新規購入できない

2023年末をもってジュニアNISAの制度は終了し、新たな口座開設や新規の購入ができなくなります。

既存の資産は18歳になるまで非課税で保有することが許されますが、新規に資金を積み立てることはできません。

ジュニアNISAは長期保有が基本なので、短期間での積立では希望する資産形成を達成するのが困難です。

長期的な資産形成を目指す場合、2023年末以降に新規積立ができないことは大きなあデメリットです。

ジュニアNISA廃止後のメリット

2023年で廃止するジュニアNISAには、前節でご紹介した7つのデメリットを抱えている特徴からおすすめしないという声が多数上がっています。

しかし、廃止以降のジュニアNISAでは、デメリットとして取り上げられていた点がメリットに代わるものが挙げられます。

- 18歳以前から引き落としができる

- 18歳まで非課税期間が継続する

18歳以前から引き落としができる

制度廃止による制度緩和によって、18歳以前でも非課税で引き落としができるようになります。

子供の将来を重んじて資産形成の手助けを行う制度という役割から教育資金の足しにするなど、様々な目的で利用されているジュニアNISAでは、18歳以前の引き落としは課税対象という制約がありました。

この制度のせいで、海外留学など、お金がかかる進路にねん出する資金繰りができないなど、利用使途に制限がかかっていました。

しかし、2023年の制度廃止による非課税で引き落としができる年齢の制限が緩和されることによって、お金がかかる進路を選択しても、今まで積み立ててきた資金で学費が賄えるようになります。

ただし、制度廃止後は、資金の一部だけの引き落としができず、全額を一括で引き出すことしかできません。

18歳まで非課税期間が継続する

2023年でジュニアNISAは廃止しますが、制度が完全廃止するまでの間で得た分は18歳を迎えるまで、非課税で保有し続けられます。

例えば、2022年12月にジュニアNISA対応口座を開設して、2023年の制度廃止日を迎えても、継続管理勘定に移管できます。

いわゆる、ロールオーバーを行うことで、非課税期間の延長ができます。

ただし、継続管理勘定では、新規での投資が行えないデメリットが付いてきます。

ジュニアNISA廃止後に行う手続き

2023年の12月に廃止するジュニアNISAを今から利用するには少々遅すぎると思う方が多いです。

しかし、非課税期間の恩恵が制度廃止後も続くことを考えれば、駆け込みで口座開設を行うメリットは十分あるといえます。

ここでは、ジュニアNISAが廃止した後に行う手続きを解説します。

- 継続管理勘定(ロールオーバー)

- 課税ジュニアNISA口座へ移管

- 新NISA口座への移管

継続管理勘定(ロールオーバー)

1つ目は、継続管理勘定への移管です。

新規投資ができなくなるデメリットがありますが、2023年末までに投資した分を継続的に保有・運用し続けられるメリットがあります。

非課税期間の5年間が終了した時に、ロールオーバーの手続きを組んでおけば、18歳を迎えるまで非課税で資産運用が行えるほか、継続管理勘定に資産を移管させることも可能です。

課税ジュニアNISA口座へ移管

前述した移管手続きを組まない場合、払い出し制限解除前であれば、課税未成年者口座で資産運用を行う手があります。

こちらの口座を利用する場合、1年間の収益に対して20.315%の税金が課せられることになりますが、損失が出ても、損益通算や繰り越し控除などの税制優遇措置の利用が可能です。

また税金を課せられたくないという方は、運用そのものをやめて資産の現金化を選択する方法もあります。

新NISA口座への移管

継続管理勘定を行っている間に、子どもが18歳を迎えたら、その資産を新NISA制度に対応した口座に移管させることも可能です。

新NISA制度とは、2024年に導入される非課税制度で、構造上、現行の一般NISAとつみたてNISAを組み合わせた2階建て構造の新制度になります。

ジュニアNISAが廃止される前までに駆け込みでジュニアNISA口座を開設して、2023年12月を迎えた時点で子どもが18歳未満であれば、継続管理勘定か課税ジュニア口座、資産現金化の3つから最適なものを選び、18歳を迎えるのであれば、新NISA口座に移管して資産運用を行いましょう。

駆け込みでジュニアNISAを始める際の注意点

ジュニアNISAが廃止されるまでの残り時間は少ないように思えますが、駆け込みで口座開設を行っても、非課税の恩恵がなくなることはありません。

もし、駆け込みでジュニアNISA口座対応の開設を開設するとなれば、以下の3点に気を付けなければなりません。

- 運用管理は保護者が行う

- 口座開設が親も行う必要がある

- 贈与税の課税条件

運用管理は保護者が行う

ジュニアNISAを利用した資産の運用と管理は、投資資金を投じる子どもの保護者、または祖父母が代理で行います。

口座開設者の名義は、子どもの名前になりますが、未成年者である以上、本人の代わりに口座開設の手続きと運用・管理を行います。

贈与税の課税条件

前述の注意点に合わせて、「運用資金をねん出する場合、贈与税が発生するのではないか?」と心配される方もいます。

実際、ジュニアNISAは非課税制度になりますが、税金が免除されているものは、投資によって得た収入に対する所得税のみで、それ以外の税金に関しては、原則課税対象になっています。

また贈与税が課せられるのは、年間贈与額が110万円を超過したタイミングに限られます。

加えて、ジュニアNISAの年間非課税枠は80万円になるので、贈与税が課せられる可能性は限りなく低いです。

ただし、贈与のやり方によっては、税金が課せられる可能性もあります。

そのときは、税理士に相談しておくのが確実です。

口座開設が親も行う必要がある

ジュニアNISAで口座開設を行う場合、その口座の名義は子どもの氏名になっていますが、運用するのが保護者、もしくは祖父母ということになるため、親権者も同じ証券会社で証券取引用の口座を開設しなければなりません。

同じ口座を持っていない場合は、ジュニアNISAの口座開設手続きを組むタイミングで申し込みを行えば問題ないです。

ジュニアNISA口座開設におすすめの証券会社

ここからは、駆け込みでジュニア口座開設を行うのがおすすめの証券会社を3社紹介します。

| 証券会社 | 楽天証券 | SBI証券 | 松井証券 |

|---|---|---|---|

|

|

|

|

| 投資できる商品 | 国内株式、投資信託 | 国内株式、海外株式 投資信託 |

国内株式 投資信託(制限解除後の口座でのみ対応) |

| 外国株式 | × | 9ヵ国 | × |

| 信託本数 | 2,613本 | 2,657 | 1,630 |

| IPO対応 | × | 〇 | 〇 |

楽天証券

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 99円 | 275円 | 535円 |

| 1日定額制 | 0円 | 0円 | 0円 |

| 0コース(信用取引込) | 0円 | 0円 | 0円 |

| 積立NISA | 195銘柄 |

|---|---|

| 投資信託 | 2,613本 |

| 外国株 | 米国株式(約4810銘柄)/中国株式/ASEAN株 |

| ポイント投資 | 楽天ポイント |

| 取引ツール(PC) |

|

| スマホアプリ |

|

楽天証券では、国内株式と投資信託2種類の金融商品で資産運用を行っていきます。

金融商品の購入額に応じて、数多の楽天サービスで利用できる楽天ポイントが付与されるので、日ごろから楽天を利用されている方におすすめです。

また親子で参加できる投資セミナーの開催実績もあるため、投資初心者でも失敗することなく、資産運用が行えます。

楽天証券の評判・口コミはどう?楽天ポイントで投資できる仕組みや口座開設手順を解説

SBI証券

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 99円 | 275円 | 535円 |

| 1日定額制 | 0円 | 0円 | 0円 |

【不安定な相場で力を発揮する積立】iシェアーズ米国ETFの定期買付手数料を100%キャッシュバック!

| 積立NISA | 208銘柄 |

|---|---|

| 投資信託 | 2,683本 |

| 外国株 |

|

| ポイント投資 |

|

| 取引ツール(PC) |

|

| スマホアプリ |

|

SBI証券が提供しているジュニアNISAは、国内株式や投資信託のみならず、海外株式の購入までもできる証券会社です。

取り扱っている銘柄件数では、ダントツで、投資家の運用目的に合わせた買い付けが行えます。

さらに、ジュニアNISAを介して、IPO投資に挑戦することも可能です。

SBI証券の評判・口コミはやばい?口座数NO.1の理由やメリット・デメリットを徹底解説

松井証券

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 0円 | 0円 | 1,100円 |

| 1日定額制 | – | – | – |

毎月2人に1人、現金1,000円当たる!米国株&投信 W取引プログラム

| 積立NISA | 199銘柄 |

|---|---|

| 投資信託 | 1715本 |

| 外国株 | 米国株式(2,832銘柄) |

| ポイント投資 | 松井証券ポイント |

| 取引ツール(PC) |

|

| スマホアプリ |

|

松井証券は、創業年数と積み上げてきた実績の深さが業界随一と言われている老舗企業です。

ジュニアNISAでは、国内株式を中心に制限解除後は、投資信託の利用ができます。

取引では、銘柄スクリーニング機能を持つ「QUICK情報」や高機能ロボアドバイザー「投信工房」が基本無料ででき、専門オペレーターによるサポート体制が整っているおかげで、損失確立の軽減が図れます。

松井証券の評判・口コミはどう?サービス内容や取引手数料の評価を徹底調査

ジュニアNISA廃止後の新たな制度「新NISA制度」とは

2023年末でジュニアNISAが終了し、2024年からは「新NISA制度」が導入されます。

この新しい制度は、現行のNISAとは一線を画したもので、より広範な投資枠と非課税の恩恵を受けられる構造になっています。

現行のNISA制度と新NISA制度を比較

新NISA制度は、一般NISAとつみたてNISAの利用を併用できるという大きな特徴を持っています。

従来のNISAでは年間120万円、つみたてNISAでは40万円が上限でしたが、新NISAでは「成長投資枠」が年間240万円、「つみたて投資枠」が年間120万円となります。

さらに、最大投資枠は1,800万円(成長投資枠1,200万円を含む)にまで引き上げられ、非課税期間も無期限となります。

これにより、投資者はより長期的、かつ広範な投資戦略を展開できるようになります。

| 現行のNISAと新NISAの比較 | ||||

|---|---|---|---|---|

| 仕組み | 現行のNISA | 新NISA | ||

| 一般NISA | つみたてNISA | 成長投資枠 | つみたて投資枠 | |

| 併用 | 併用不可(どちらか一方を選択) | 併用可 | ||

| 年間投資枠 | 120万円 | 40万円 | 240万円 | 120万円 |

| 最大投資枠 | 600万円 | 800万円 | 1,800万円(うち成長投資枠1,200万円) | |

| 非課税期間 | 5年間 | 20年間 | 無期限 | |

| 投資対象商品 | 株式・ETF・投資信託 | 投資信託 | 株式・ETF・投資信託 | 投資信託 |

| 対象年齢 | 18歳以上 | 18歳以上 | ||

未成年者名義で投資ができるのは現行のジュニアNISAのみ

新NISA制度の利用は18歳以上の個人に限られるため、未成年者を対象としたジュニアNISAの直接的な代替とはなりません。

ジュニアNISAの終了により、2024年1月以降、未成年者名義での新たな非課税投資口座の開設はできなくなります。

未成年者名義で投資ができるのは現行のジュニアNISAのみなので、未成年者の家族が将来の教育資金などのために投資を行う場合、駆け込みで申し込むことも検討しましょう。

楽天証券のジュニアNISAで株を買うには?ジュニアNISAの始め方や株の買い方を解説!

ジュニアNISAの駆け込み開設を行うメリットはある

ジュニアNISAをおすすめしない理由と、利用上のメリット・デメリット、制度廃止後に行う手続きの段取りを解説してきました。

2023年12月を目途に、ジュニアNISAが廃止しますが、廃止までまた1年ちょっとの時間があります。

それまでは現行の制度に従って、資産運用を行っていくことになるため、5つのデメリットに向き合いながら資産運用をしていくことになりますが、制度廃止後は、新NISA制度に準じて資産運用を行っていきます。

制度が廃止しても、非課税制度の恩恵そのものがなくなるわけじゃないので、駆け込みで口座開設を行うメリットは大きいです。