AT&Tは米国の大手電気通信会社です。

地域の固定通信事業やスマホなどの情報通信事業を手掛けている企業で近年は「Netflix」のような情報コンテンツも作成提供しています。

日本国で例えるとドコモ・AUのような企業ですが、2021年Q1で減配が決定し株価が下落してしまいました。

AT&Tは連続増配銘柄として有名でしたが、今回の増配ストップで「これからAT&Tを買っても大丈夫なの?」と不安になる人もいますよね。

今回はAT&Tの株価推移や配当実績から今後の見通しを詳しく解説します。

2021年の買い時も紹介するので、「AT&T株の購入を検討している」「AT&Tについて知りたい」という人は参考にしてください。

米国株の始め方は?特徴や買い方を初心者向けにわかりやすく解説

AT&Tの株価推移

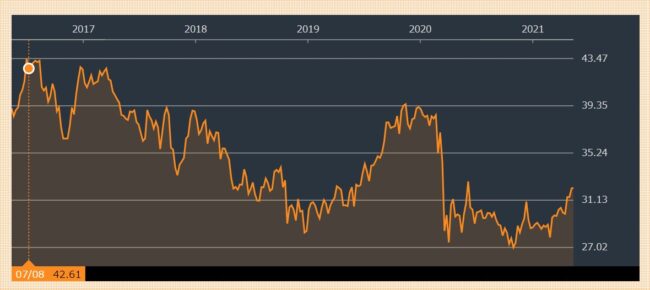

AT&Tの株価推移は上記の通りです。

引用元:ブルームバーグ

引用元:ブルームバーグ

2017年~2018年の間にS&P500が急上昇していた反面AT&Tは下落していました。

9兆円近く投資したワーナーメディアのエンターテイメント部門の売上がイマイチで、約20兆円の利子負債が発生したことから減配が懸念されていました。

リーマンショック後の米国市場は、情報技術セクターの銘柄が牽引して全体的に上昇傾向でしたが、企業単位の問題が要因でAT&Tは伸び悩む時期がありました。

2017年~2018年の下落は減配の懸念が原因

2017~2018年は利子負債などの問題で減配が懸念されて下落していましたが、2018年末の配当利回りが7%あったことから減配懸念が和らぎ上昇傾向に切り替わりました。

減配の懸念が消えた後はS&P500と同じ様な動きで上昇転換していますが、2020年のコロナショックによって再び大暴落しています。

2018年に買収したワーナーメディア事業が今後どのような動きをするかによって今後の株価が大きく左右されると予想できます。

2019年は株価が急上昇

2018年末の配当利回りが7%あったこともあり、2019年からは株価が再び上昇しています。

米国の有名なファンド「エリオットマネジメント」が5G本命銘柄とAT&Tを取り上げて32億ドルの巨額出資をしたことを報道された後、株価が更に上昇しました。

5Gの普及はコロナウィルスによって進捗が予想通りに進んでいませんが、コロナ終息後の成長に期待です。

2020年のコロナショックから回復できていない

引用元:TradingView

引用元:TradingView

2020年のコロナショックはAT&T株だけでなく、米国市場全体が下落しました。

暴落した後にS&P500や競合のVZは回復していますが、AT&Tは暴落前の水準に戻せていません。

市場の評価として競合であるVZの方が市場価値ありとみなされているのが現状です。

AT&Tの配当実績

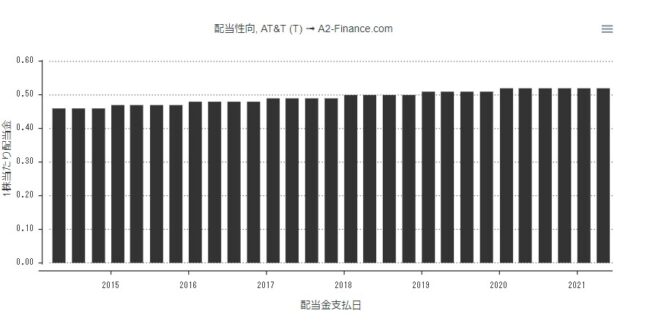

AT&Tの配当実績は下記の通りです。

引用元:A2 Finance

引用元:A2 Finance

配当実績をみると分かりますが、配当金は右肩上がりになっています。

連続増配銘柄としてAT&Tは人気が高く、インカム目的の投資に適しています。

AT&Tの増配記録は35年間続いており、過去10年の増配率平均が2.1%と高い水準を保持しています。

元々高配当株なので、増配率が低くても仕方ないと考えられます。

2020年の増配金額は0.04ドルとなっており、過去10年の増配実績をみても同じ金額で増配されています。

連続増配銘柄として有名

AT&Tは35年連続増配しているので、連続増配銘柄でインカム投資する投資家達から高い人気を得ています。

しかしコロナショックによる下落や配当利回りの高さから、「そろそろ増配がストップするのでは?」と不安に思っている人もいます。

2021年1Qの配当では増配がストップしており、配当金の発表と共に株価も下落傾向なので雲行きが怪しくなっています。

2021年1Qの配当で増配がストップ

2021年1Qの配当は1株あたり0.52ドルと発表されました。

引用元:A2 Finance

引用元:A2 Finance

この配当額は、2020年1Qの配当金額と同じなので、四半期ベースで増配していた記録がストップしてしまいました。

AT&Tは前回まで四半期配当で毎年増配してきたので、今までとは違う動きになっています。

2Q以降に増配する可能性もあるので、年間ベースで増配がストップするとはまだ言い切れません。

AT&Tの業績

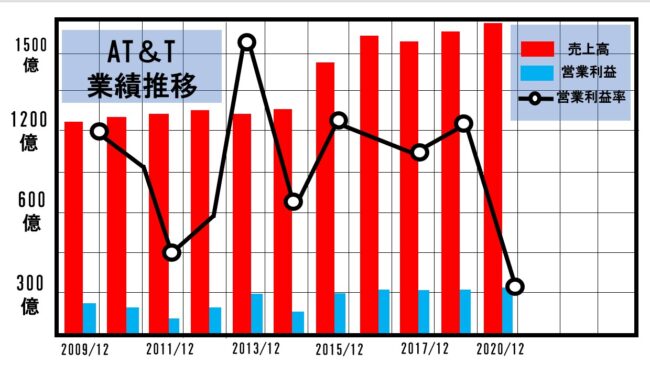

AT&Tの業績は下記の通りです。

AT&Tは通信事業がメインの大手企業なので業績が安定していると思われがちですが、2011年頃の営業利益は10%ほど減少しており、不安定な時期もありました。

一方でワーナーメディアを買収したことによって売上高は回復し、営業利益率も15%で安定してきました。

2015年以降の売上高・営業利益率は安定

AT&Tの業績は2015年以降から安定してきています。

2021年3月期(連)の業績は下記の通りです。

| 決算日 | 2021年3月31日 |

|---|---|

| 売上高 | 43,939,000千 |

| 営業利益 | 7,661,000千 |

| 税引前利益 | 10,012,000千 |

| 当期利益 | 7,550,000千 |

| EPS (一株当たり利益) |

1.04 |

| 総資産 | 546,985,000千 |

| 自己資本 | 165,488,000千 |

| 自己資本比率 | 30.25% |

| BPS (一株当たり純資産) |

23.18 |

| 資本金 | 7,621,000千 |

| 有利子負債 | 160,694,000千 |

引用:Yahoo!ファイナンス

去年のEPSがマイナスだったのに対し、2021年はマイナスから回復している状態です。

新しいコンテンツ事業の成長次第では、コロナショック前の株価水準に戻す可能性もあります。

AT&Tの株は買うべき?

AT&Tの銘柄分析をしていきましたが、「結局AT&Tは買うべきなの?」と悩んでいる人もいますよね。

結論から言うと、AT&Tは5%を超える高配当銘柄であり35年連続増配している銘柄なので長期投資を考えている人におすすめです。

ワーナーメディアの買収で20兆円近くの利子負債がありますが、メインの通信事業が今後も安定的に収益を出せる見込みがあるので、不安要素にはなりません。

アナリストは買いの予想

INVESTING.comのアナリスト達の予想・テクニカル分析は下記の通りです。

引用:INVESTING.com

引用:INVESTING.com

現状維持の中立の人もいますが、買いを予測する人の方が売り予想の人より多いです。

引用:INVESTING.com

引用:INVESTING.com

テクニカル分析を月単位でみてみると、移動平均が中立になっているもののテクニカル指標では買い姿勢になっています。

減配の可能性による下落が懸念される

アナリストやテクニカル分析を見ると、買い目線ですが増配がストップになっている状態が懸念材料です。

今後年間ベースで増配がストップ或いは減配発表されると、再び下落してしまう可能性があるので、企業情報を随時チェックしておきましょう。

長期投資の場合「買い」

AT&Tの直近の動きは下落するリスクがある状態ですが、5%超えの高配当や35年連続増配中という安定感を見ると、長期投資している人は「買い」判断で良いでしょう。

ただし近年始めたメディア事業には競合が多く、Netflixやアマゾンプライム・Apple・Disneyなども参入しているので競争率の高い分野になっています。

買収したワーナーメディアをそのように利用するかによって株価の上下も決まっていく可能性が高いので、業績に関する情報は常にチェックしておきましょう。

AT&Tへの投資におすすめのネット証券

「AT&Tに投資してみようかな?でもどこで口座開設すればいいの?」と考えている人も居ますよね。

また「メイン口座はあるんだけどぱっとしない…。」と悩んでいる投資家も居ると思います。

そこで今回は、AT&Tに投資する人におすすめのネット証券を紹介します。

ネット証券の口座開設を検討している人は参考にしてください。

【2022年最新】ネット証券おすすめランキング!初心者におすすめの証券会社を徹底比較

楽天証券

| 取引手数料 | 超割コース(1注文制)

|

いちにち定額コース(1日定額制)

|

|

| NISA | ◯ |

| 積立NISA | ◯(182銘柄) |

| 投資信託 | 2,651本 |

| 外国株 | 米国株式(4,667銘柄)/中国株式/ASEAN株 |

| ポイント投資 | 楽天ポイント |

| 取引ツール(PC) |

|

| スマホアプリ |

|

・楽天ポイントで投資できる

・手数料0円から

・取引ツールが充実

楽天証券は口座数NO.1の大手ネット証券です。

楽天ポイントを投資によって貯めたり、楽天ポイントで株を購入したり出来るので、楽天経済圏の人に最適の証券です。

国内株式の取引手数料も、1日100万円以下の約定であれば無料になります。

取引ツールも充実しているので、サブ口座としてもおすすめです。

楽天証券の評判・口コミはどう?楽天ポイントで投資できる仕組みや口座開設手順を解説

SBI証券

| 取引手数料 | スタンダードプラン(1注文制)

|

アクティブプラン(1日定額制)

|

|

| NISA | ◯ |

| 積立NISA | ◯(184銘柄) |

| 投資信託 | 2,659本 |

| 外国株 | 米国株式(5,887銘柄)/中国株式/ロシア株式株/韓国株式/ASEAN株 |

| ポイント投資 | Tポイント/Pontaポイント/dポイント/Vポイント |

| 取引ツール(PC) |

|

| スマホアプリ |

|

・手数料0円~

・IPO実績最多

・国内株式個人取引シェアNO.1

SBI証券は国内株式個人取引シェアNO.1の大手ネット証券です。

国内株式はもちろん外国株の取扱銘柄も豊富なので、メイン口座として活用する人が多いです。

TポイントやPontaポイントでの投資が可能で、ポイント投資で気軽に始めたいという人にもおすすめです。

スマホアプリも充実しているので「ちょっと投資を初めてみようかな?」という人は口座開設を検討してみてください。

SBI証券の評判・口コミはやばい?口座数NO.1の理由やメリット・デメリットを徹底解説

松井証券

| 取引手数料 | ボックスレート(1日定額制)

|

| NISA | ◯ |

| 積立NISA | ◯(176銘柄) |

| 投資信託 | 1,624本 |

| 外国株 | 米国株式(1,056銘柄) |

| ポイント投資 | 松井証券ポイント |

| 取引ツール(PC) |

|

| スマホアプリ |

|

・1日50万円までの約定なら手数料無料

・老舗証券だから安心!

・サービスが充実!

松井証券は老舗証券として有名で、取引手数料も50万円までの約定で無料になります。

ネット証券で唯一投信の信託報酬が現金で還元されるサービスを行っており、老舗証券でも最先端のサービスを提供しています。

また投資方針の提案やバランスを診断してくれる投信工房というアプリを提供しており、初心者でも気軽に資産運用することができます。

2022年2月から米国株の取り扱いも始まったので、今後の改善も期待できます。

松井証券の評判・口コミはどう?サービス内容や取引手数料の評価を徹底調査

AT&Tの増配はストップしたが安定感はある

AT&Tの増配はストップしてしまいましたが、30年以上増配している銘柄なので安定感があります。

長期投資を考えている人に適している条件なので、長期保有でじっくり利益を上げていく人におすすめです。

米国投資の長期投資はシーゲル流という投資理論が注目されており、国内投資家も実践している人が多いので必見です。

2021年もコロナによって相場が左右されてしまう可能性もあるので、リスクヘッジをおこなった上で投資することをおすすめします。

シーゲル流を活用した株式投資とは?高配当株を活用する理論や注意点を解説