株式投資に興味があり、基礎知識から身につけていきたいと考える投資初心者の方へ向けて、この記事では「約定」についてわかりやすく解説していきます。

約定日・受渡日の違い、投資信託の約定日についてもまとめていますので目を通してみてください。

【2023年最新】ネット証券おすすめランキング!初心者におすすめの証券会社を徹底比較

【2025年11月最新】

- 楽天ポイントがお得に貯まる!

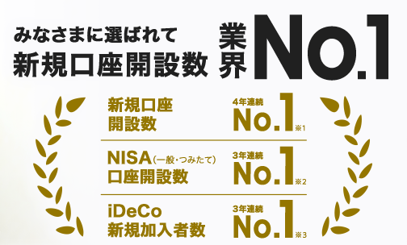

- 新規口座数NO.1!

- 低コスパでお得に運用!

約定とは

約定(やくじょう)とは、注文が成立することを意味する投資用語です。

一方受渡日は、代金の支払いや証券の引き渡しが実際に行われる日の事を指します。

約定…株式市場において売買が成立すること

約定を初心者にもわかりやすく解説

では、「約定」について、投資初心者の方にもわかりやすく解説していきます。

約定とは、証券会社に出した株の売買注文が成立することです。

株は証券取引所において株主どうしで売買が成立します。

つまり、買いたい人と売りたい人が価格と数量を出し合い、それぞれ折り合いがついたところで売買が成立するのです。

この売買が成立することを「約定」といい、どれだけ売買注文を出したとしても約定しなければ、株を買うことも売ることもできないのです。

そもそも株価とは

先ほど、株式投資は株主どうしで売買が成立すると申し上げました。

では、そもそも株価とは何なのか、株価はなぜ変動するのか、ご存じですか?

詳しくご説明していきます。

株価とはいったい何でしょうか。

株価…ある株式の銘柄の1株あたりの値段。証券取引所で、証券会社を通じた投資家の「買い」と「売り」の関係で変動する。一般的に、「買い」注文が多い場合は高くなり「売り」注文が多い場合は低くなる

つまり、簡単に言えば株価とは株の値段のことです。

株式市場は投資家どうしが希望価格を出し合って取引が成立する仕組みのため、「定価」がありません。

取引が成立するたびに株価は変動するのです。

現在の株価とは、最も直近に取引が成立した価格のことのため、この「株価」で注文したからと言ってその値段で売買が成立するわけではありません。

株式市場での株の取引は、買いたい人と売りたい人が価格や数量を出し、折り合いがついたところで売買が成立します。これが今回ご紹介している「約定」です。

では、株価はどのように変動しているのでしょうか。

結論から申し上げますと、一般の経済市場と変わりません。

一般的に、人気がある商品は値段が高くても売れますし、反対に人気がない商品は安売りしないと売れないですよね。株価も同様です。

あなたが投資家だったら、業績がよく利益を多く稼いでくれそうな会社に投資したいですよね。そういう会社は多くの投資家が株を買いたがります。

ただ、流通している株の数には限りがあるのです。

そのため、売りたい人に対して買いたい人の数が多くなっていき、買いたい人の間で競争が起こります。

Aさん「100円で買いたい」

Bさん「じゃあ110円で買う」

Cさん「それなら120円で」

と値段が上がり、やっと「売ってもいいかな」と思う人が現れて売ってくれるのです。

つまり、人気がある銘柄の株価は高く、人気がない銘柄の株価は安くなっていきます。

オークションなどを想像するとわかりやすいのではないでしょうか。

以上が、株価と株価が変動する仕組みです。

株式を売買する場所は証券取引所

では、株式を売買できる場所はどこなのでしょうか。

答えは、証券取引所です。

株は証券取引所で株主どうしが売買するものです。

証券取引所…大勢の投資家たちが株を売買するところ。株を「買いたい人」と「売りたい人」が集まって市場を形成している

日本には以下の4か所の証券取引所が存在しています。

- 東京(東証)

- 名古屋(名証)

- 札幌(札証)

- 福岡(福証)

このうち、東京にある東京証券取引所が上場数や取引数が圧倒的です。

もちろん地方にも優良な銘柄が存在していますが、地方の証券所に上場している企業の多くは東証にも上場しています。

初心者の方は、まずは東証で取引すれば間違いありません。

では、実際にどうやって取引できるのでしょうか。

一般の投資家は、証券会社を通してしか取引ができません。

より具体的に申し上げると、証券会社に株式投資専用の口座を作らなければなりません。

株を買いたい人は口座を開いた証券会社に「買い注文」を出すことで、その注文が市場である証券取引所に出されるのです。

株を売りたい場合も同様で、証券会社を通して「売り注文」を出すことで、取引をすることができます。

ちなみに、現在の主流は手軽で安い「ネット証券」です。

約40社あるため、自分の投資スタイルに合った証券所を選ぶことが大切です。

のちほど初心者の方におすすめの証券会社をご紹介しますので、ぜひ参考にしてください。

投資信託の約定日

投資信託は株やETFとは違い、価格が自由に動かないのが特徴です。

投資信託の価格は運用会社が1日1回算出して決まるため、売買注文が成立した日が約定日となります。

投資信託の約定日は大きく3種類あり、下記の通りです。

- 注文日と同じ日

- 注文日の翌日

- 積立投資の場合発注日の当日もしくは翌日

積立投資の場合は発注日を自分で選ぶことが可能です。

その際、約定日は発注日の当日もしくは翌日になります。

約定日と受渡日の違い

株を約定した日を約定日、実際に引き渡しと金銭支払いがされる日を受渡日と言います。

受渡日は約定日よりも後の日付になるのが一般的です。

株の場合、通常は約定日の2営業日後が受渡日となることが多いです。

ただし、もし金曜日に約定した場合は、土・日を挟んで翌週の火曜日が受渡日となります。

投資信託の場合は発注日を自分で選ぶことができるため、銘柄によって受渡日が異なります。

売買前に受渡日の条件を確認しておくのがおすすめです。

株式市場の仕組み

では、より詳しく株式市場の仕組みを徹底解説していきます。

株式市場がどのような仕組みで動いているかを理解することで、約定の仕組みや株価の値動きの仕組みがより深く理解することができますよ。

そもそも株とは

では、そもそも株とは何でしょうか。

株は正式には「株式」といいます。

株式…株式会社が投資家から資金を集めたときに、資金と引き換えに発行する証書

では、なぜ株式が発行されるようになったのでしょうか?

会社が何か事業を起こそうとすると大きな資金が必要になりますよね。

しかし、何十億という大きなお金を会社が独自で用意することはできません。

そこで、その資金を投資家から集めるかわりに、お金を出してくれた投資家に証明書として株を発行するようになったのです。

「じゃあ投資家はお金だけ出してメリットないの?」と思いますよね。

メリットはあります。

投資家は、資金を出すことで会社が上げた利益の一部を還元してもらうことができるのです。

そのため、多くの投資家は利益を多く稼いでくれそうな、業績のいい企業の株を買いたがるのです。

また、このように会社が発行する株を購入した投資家を「株主」と言います。

株主…会社の株を保有している投資家。会社のオーナー

株の稼ぎ方

では、株主が受けられるメリットは具体的にはどのようなものなのでしょうか。

ここで、株式投資においてどのように利益が得られるのかをご紹介していきます。

株式投資には以下の3通りの働き方があります。

- 値上がり益

- 配当益

- 株主優待

このうち、株主が受けられるメリットは、「配当益」と「株主優待」です。

1つずつ解説していきます。

値上がり益

株式投資の稼ぎ方1つ目は、値上がり益です。

値上がり益…株を買った値段より高い値段で売ることで得られる利益のこと

簡単に言えば「安く買って高く売る」ことによる差額で利益を得るのです。

とても単純な作業ですが、上手くいけば3つの稼ぎ方のなかで最も大きな利益を得ることができます。

株式投資における多くの投資家は、この値上がり益を目的に売買をしています。

しかし、利益も大きい分株価が予測通りに動かなかった場合の損失も大きいためリスク管理を徹底することが大切です。

配当益

株式投資の稼ぎ方2つ目は、配当益です。

株主には、会社が得た利益の1部が還元されます。

株主が受けられるメリットの1つです。

これを「配当」と言います。

配当…株主に対し、会社の利益の一部を還元すること

先程ご紹介した値上がり益が、保有している株の10%や50%と大きな利益を狙えるのに対し、配当は2,3%程度です。

少ないと思われるかもしれませんが、配当は、会社の利益が大きく膨らめば増え、業績が悪くなれば減りはしますが、損失にはなりません。

つまり、配当は着実に利益を得られる方法と言えるのです。

ただ、すべての銘柄で配当があるとは限らないため注意してください。

会社の業績が悪くなりすぎると、配当がなくなってしまうケースもありますし、企業によっては業績が悪くなくても配当を実施していないところもあります。

配当で稼ぎたいなら、事前に配当を実施している企業か確認するようにしましょう。

株主優待

株式投資の稼ぎ方3つ目は、株主優待です。

株主優待も株主が受けられつメリットです。

では、そもそも株主優待とはどのようなものなのでしょうか。

簡単に言うと、株主優待とは企業からのプレゼントです。

株主優待…株を持っている人(=株主)に対し、会社の利益を還元する制度の一つ。自社の製品や割引券など、特徴は企業によって様々

具体的な例としては、食べ物や自社製品、金券や割引券などです。

株式投資において最も利益率が大きいのは値上がり益なため、株主優待でそこまで利益は期待できないのでは?と思われるかもしれません。

しかし、現金に換算するとかなり高利回りです。

なかには、配当に株主優待を加えた実質配当利回りが5%超える銘柄も多いです。

値上がり益関係なく配当と株主優待だけでも十分お得になるのです!

株主の大きなメリットといえますね。

配当と株主優待を受け取る条件に注意

お得な配当と株主優待ですが、受け取るには条件があります。

配当と株主優待を受け取るための条件は、権利確定日に株主でいることです。

では、権利確定日とはなんでしょうか。

権利確定日…企業の決算日。詳細な日時は企業によって様々。権利確定日に株主でいることで、配当と株主優待を手に入れることができる

「じゃあ権利確定日に株を買えばいいのか」と思われた方もいらっしゃるでしょう。

しかし、権利確定日に株を買っても配当と株主優待を受け取ることができません。

なぜなら、株主として株主名簿に名前が登録されるには、権利確定日の3営業日前までに株を買わなければならないためです。

この権利確定日の3営業日前の日のことを権利付き最終日といい、権利付き最終日の翌日を権利落ち日と言います。

- 権利付き最終日…権利確定日の3営業日前。この日に株主でいることで、権利確定日に株主名簿に名前が記載される。つまり、配当と株主優待を受け取るためには、権利付き最終日に株主でいることが必須

- 権利落ち日…権利付き最終日の翌日。この日に株主になっても配当や株主優待を受け取ることはできない

下記の表にまとめたので、ぜひご覧ください。

| 3月1日 | 4営業日前 | |

| 3月2日 | 3営業日前 | この日に株主であれば配当を受け取れる |

| 3月3日 | 2営業日前 | この日に株主になっても配当は受け取れない |

| 3月4日 | 1営業日前 | |

| 3月5日 | 権利確定日 | |

| 3月6日 |

つまり、権利付き最終日に買って権利落ち日に売れば、株を1日しか保有してなくても配当金がもらえるのです。

「お得」と思われるかもしれませんが、多くの投資家が同じように考えて株を買います。

そのため、権利付き最終日に向けて株価が上がり、権利落ち日に株価が下がることは頻繁に起きています。

もし配当や株主優待目当てで株を買うなら、権利付き最終日の数週間前までに買っておくのがおすすめです。

しかし、やはり株式投資の基本は「株価が安いときに買って高く売る」ことなので、無理に配当と株主優待にこだわるのはおすすめしません。

初心者におすすめの証券ランキング

約定・株式投資の仕組みはご理解していただけたでしょうか。

では、最後に初心者にもおすすめの人気証券をランキング形式で3つご紹介します。

ネット証券は40社以上あるため、どこがいいかわからない方が大半でしょう。

ぜひ参考にしてください。

- 楽天証券

- SBI証券

- 松井証券

①楽天証券

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 99円 | 275円 | 535円 |

| 1日定額制 | 0円 | 0円 | 0円 |

| 0コース(信用取引込) | 0円 | 0円 | 0円 |

初心者におすすめの証券会社第1位は楽天証券です。

特に楽天会員の方にはとてもおすすめの証券会社です。

楽天証券のおすすめポイントは、以下の3点です。

- 楽天会員の方は株取引で楽天ポイントを貯めることができる

- 楽天会員なら30秒で口座開設完了!

- 60万人が使用する超人気ツール

このように、楽天会員の方にはいいことだらけの証券会社です。

取引をすることでポイントが貯まるのは他の証券会社ではありえません。

楽天は証券以外にもお得がいっぱいですから、この機会に楽天会員になるのもおすすめです。

楽天証券の評判・口コミはどう?楽天ポイントで投資できる仕組みや口座開設手順を解説

②SBI証券

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 99円 | 275円 | 535円 |

| 1日定額制 | 0円 | 0円 | 0円 |

初心者におすすめの証券会社第2位はSBI証券です。

名実ともに国内トップの最大手です。

SBI証券のおすすめポイントは、以下の3点です。

- 取引数、口座数ともに国内第一位の名実ともにトップのネット証券

- 証券会社のなかでもトップクラスでわかりやすく充実した情報

- 豊富な種類の銘柄

SBI証券はネット証券のなかで最もバランスよく充実したサービスを受けられます。

とりあえずよく分からない方は、SBI証券を候補にしておきましょう。

SBI証券の評判・口コミはやばい?口座数NO.1の理由やメリット・デメリットを徹底解説

③松井証券

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 0円 | 0円 | 1,100円 |

| 1日定額制 | – | – | – |

初心者におすすめの証券会社第3位は松井証券です。

松井証券は独自のサービスが充実しているため、コアな層から確実な人気を誇っています。

松井証券のおすすめポイントは以下の2点です。

- 日計りでの信用取引時に売買手数料が無料になる「一日信用取引」が可能

- 1日の売買代金50万以下なら手数料が無料

特に手数料が無料なのは、他の証券会社ではありえないサービスです。

初心者でいきなり1日50万以上取引する方はそうそういないでしょうから、初心者の方は実質手数料無料で株式取引ができるのです。

松井証券の評判・口コミはどう?サービス内容や取引手数料の評価を徹底調査

約定のポイントまとめ

- 約定とは、証券会社に出した売買注文が成立すること

- 株式に定価はなく、取引が成立(約定)するたびに株価は変化する

約定の関連キーワード

・株価

・ネット証券

・値上がり益

・配当益

・株主優待