国内の株式市場には新興市場と一般市場が存在し、各市場によって特徴が異なります。

株式投資を始めた初心者からすると「新興市場と一般市場は何が違うの?」「儲かるの?」と様々な疑問が出てきますよね。

そこで今回は、新興市場とはどういったものなのか解説していきます。

また新興市場のおすすめ銘柄も一覧で紹介するので「新興市場が気になる!」という人は参考にしてください。

1株から買える銘柄!1株1,000円以下で買えるおすすめ銘柄や購入時の注意点を解説

【2023年最新】ネット証券おすすめランキング!初心者におすすめの証券会社を徹底比較

【2025年04月最新】

- 楽天ポイントがお得に貯まる!

- 新規口座数NO.1!

- 低コスパでお得に運用!

新興市場とは

新興市場はベンチャー企業が多く上場している証券取引所のことを指します。

新興市場に属している証券取引所は、東証1部や2部と違って上場の条件が緩く、設立して間もない企業や業績が赤字の企業でも上場できる可能性があります。

老舗企業とは違い、新しいスタートアップ企業などが上場しているので、今後の成長見込んで投資すると大きく利益を上げることも可能です。

新興企業が多く上場している市場のこと

2022年4月以前は「東証1部・東証2部・JASDAQ・東証マザーズ」と区分されており、JASDAQや東証マザーズが新興企業が多く上場している市場でした。

しかし2022年4月以降は、東京証券取引所は株式市場の区分を変更し、「東証プライム・スタンダード・グロースに分け再編成しました。

従来の東証一部は、新市場区分ではプライム市場とスタンダード市場のいずれかに。

東証二部は、スタンダード市場に移行。

JASDAQはスタンダード、もしくはグロース市場。

東証マザーズはグロース市場に基本的に移行となります。

つまり現在、新興企業が多く上場している市場はグロース市場ということになります。

各市場の上場条件は下記の通りです。

| 上場条件 | プライム市場 | スタンダード市場 | グロース市場 |

|---|---|---|---|

| 株主数 | 800人以上 | 400人以上 | 150人以上 |

| 時価総額 | 250億円以上 | 10億円以上 | 5億円以上 |

| 株式流通数 | 2万単位以上 | 2千単位以上 | 1千単位以上 |

| 流通比率 | 上場株券等の35%以上 | 上場株券等の25%以上 | 上場株券等の25%以上 |

旧市場区分と上場条件

2022年4月以前の旧市場区分についても参考として紹介します。

| 上場条件 | 東証1部 | 東証2部 | JASDAQ(グロース) | 東証マザーズ |

|---|---|---|---|---|

| 株主数 | 2,200人以上 | 800人以上 | 200人以上 | 200人以上 |

| 時価総額 | 250億円以上 | 20億円以上 | 5億円以上 | 5億円以上 |

| 株式流通数 | 2万単位以上 | 4千単位以上 | 1千単位以上 | 2千単位以上 |

| 流通比率 | 上場株券等の35%以上 | 上場株券等の30%以上 | 上場株券等の10%以上 | 上場株券等の25%以上 |

東京証券取引所に属している一般市場と新興市場の上場条件を比較すると、新興市場の方が明らかに条件が緩いことが分かります。

新興市場に属する証券取引所

証券取引所がどのようなところか、また新興市場がどのようなものか、理解していただけたでしょうか。

では、ここからは具体的な新興市場をそれぞれ徹底解説していきます。

現在の日本の主な新興市場は以下の4つです。

- 東京証券取引所「グロース市場」

- 名古屋証券取引所「ネクスト市場」

- 福岡証券取引所「Q-Board」

- 札幌証券取引所「アンビシャス」

それぞれ順番にご説明していきます。

東京証券取引所「グロース市場」

グロース市場は、東証の旧市場区分であるJASDAQグロースや東証マザーズなどの新興企業からの移行を想定している市場です。

そのため株主数や流通株式数などの要件は、プライム市場やスタンダード市場と比べて緩和されています。

企業の成長過程の早い段階での資金調達の機会提供を目的としているため、既存の東証市場で要件とされる「利益の額」および「純資産の額または時価総額」について一定の過去の実績は求められていません。

そのため、経営が安定していない企業や経営規模が小さい企業も上場していることが多いです。

名古屋証券取引所「ネクスト市場」

ネクスト市場は、名古屋証券所の新興市場です。

元々はセントレックスという名称でしたが、2022年4月より名証の市場区分再編に伴い、「ネクスト市場」へ変更されました。

セントレックスは、高い成長の可能性があると認められる企業を対象として、資金調達等の経営課題を早期に解決し企業の一層の飛躍を促す市場として開設された市場です。

名証の一般市場において上場条件として定められている「流通株式数」、「流通株式比率」、「純資産の額」および「利益の額または時価総額」について一定の実績は求められていません。

そのため、成長途中の新興企業も参入しやすい市場です。

時価総額とは?企業の価値が分かる!?株式投資の基本を徹底解説します

福岡証券取引所「Q-Board」

Q-Boardは、福岡証券取引所の新興市場です。

Q-Boardは、新しい技術やユニークな発想によって今後の成長の可能性があると認められた九州周辺に本社を有する企業に対して、資金調達の場を提供することを目的とした市場です。

福証市場で一定の要件が必要とされる「利益の額」について一定の過去の実績は求められていないため、新興企業も比較的参入しやすいと言えるでしょう。

札幌証券取引所「アンビシャス」

アンビシャス市場は、札幌証券取引所の新興市場です。

アンビシャス市場は新ビジネスに挑戦する成長企業あるいは従来型の企業の経営上の工夫から、成長が期待される企業に対して、円滑にかつ機動的に資金調達を行うことのできる場を提供するとともに、投資家に新たな投資機会を提供することを目的とした市場です。

札証市場で一定の要件が必要とされる「上場株式数」や「株式の分布状況における少数特定者持株比率」について一定の過去の実績は求められていません。

新興市場のおすすめ銘柄一覧

新興市場のおすすめ銘柄一覧は下記の通りです。

- INCLUSIVE(7078)

- アンジェス(4563)

- QDレーザ(6613)

各銘柄の特徴や、株価推移・業績などを紹介するので気になる人は購入を検討してみてください。

【株初心者必見】ミニ株(単元未満株)におすすめの証券会社・銘柄を解説!

【2025年04月最新】

- 楽天ポイントがお得に貯まる!

- 新規口座数NO.1!

- 低コスパでお得に運用!

INCLUSIVE(7078)

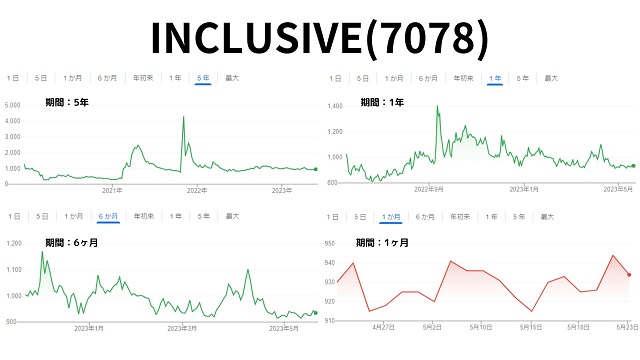

| 株価 | ¥935 |

|---|---|

| 年間変動幅 | ¥804.00 – ¥1,485.00 |

| 配当利回り | – |

INCLUSIVEはテレビ局や出版社などのメディア企業に対して、Webやスマートフォンのユーザーに向けたデジタルメディアネットサービスの企画や運用を支援している企業です。

他にもDXコンサルティングや広告運用・プロモーション/PRなども展開しており、年々売上高は上昇しています。

2021年の初旬に株価が急上昇し、一時期2,500まで値上がりしていましたが現在は1,000以下まで低迷しています。

INCLUSIVEは実業家で有名の堀江貴文氏に第三割当増資で18万株を割り当てると発表しており、これが急上昇の原因でした。

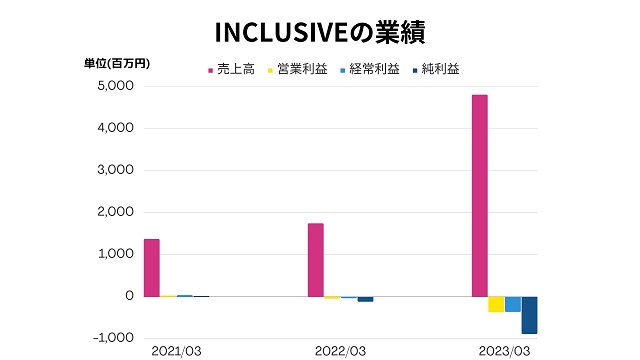

INCLUSIVEの業績は下記の通りです。

| 売上高 | 営業利益 | 経常利益 | 純利益 | |

|---|---|---|---|---|

| 2021/03 | 1,376 | 31 | 42 | 22 |

| 2022/03 | 1,743 | -44 | -32 | -115 |

| 2023/03 | 4,805 | -364 | -357 | -881 |

※単位:(百万円)

アンジェス(4563)

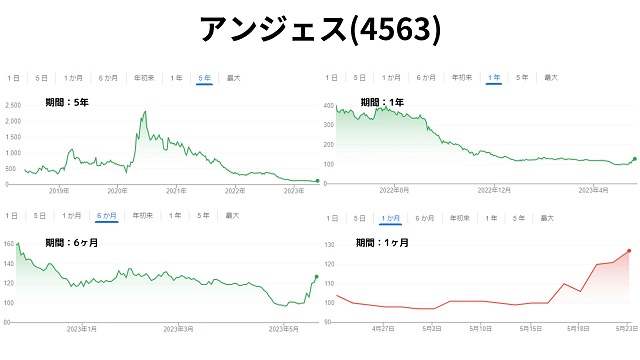

| 株価 | ¥127 |

|---|---|

| 年間変動幅 | ¥95.00 – ¥413.00 |

| 配当利回り | – |

アンジェス株式会社は、遺伝子医薬開発を行っている国内バイオ製薬企業で、1999年に設立されました。

同じセクターの会社と増収率を比較すると、アンジェス株式会社は減収しており現在は株価も低迷しています。

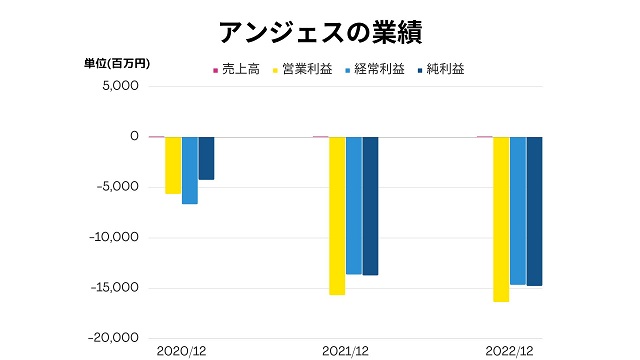

アンジェス株式会社の業績は下記の通りです。

| 売上高 | 営業利益 | 経常利益 | 純利益 | |

|---|---|---|---|---|

| 2020/12 | 39 | -5,599 | -6,618 | -4,209 |

| 2021/12 | 64 | -15,632 | -13,588 | -13,675 |

| 2022/12 | 67 | -16,316 | -14,610 | -14,714 |

※単位:(百万円)

アンジェス株式会社は業績を見ると、年々売上高・営業利益・経常利益・純利益が下がっている傾向にあります。

しかし、アンジェスは従業員数30人台の会社にも関わらず、新型コロナワクチンの開発競争で健闘した実績をもっています。

今後もアグレッシブな動きと共に小規模な会社でも成長していける期待があります。

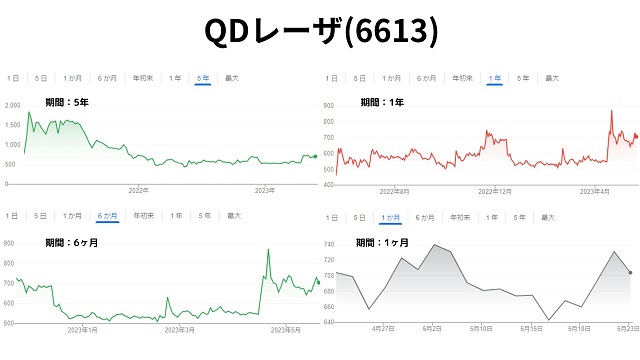

QDレーザ(6613)

| 株価 | ¥704 |

|---|---|

| 年間変動幅 | ¥460.00 – ¥874.00 |

| 配当利回り | – |

QDレーザは量子ドットレーザ技術の事業化を目指す先駆者として2006年に富士通研究所のスピンオフベンチャーとしてスタートした企業です。

通信・産業・医療・民生用の広い分野で新しい半導体レーザソリューションを展開しています。

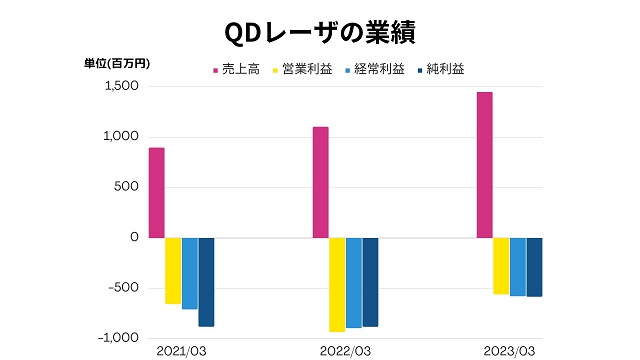

QDレーザの業績は下記の通りです。

| 売上高 | 営業利益 | 経常利益 | 純利益 | |

|---|---|---|---|---|

| 2021/03 | 895 | -654 | -707 | -879 |

| 2022/03 | 1,101 | -931 | -893 | -880 |

| 2023/03 | 1,446 | -559 | -577 | -582 |

QDレーザは経常利益・純利益共にマイナスになっている企業ですが、目標株価からすると割安の状態になっており、アナリストによっては強気の買い姿勢を予想している人も居ます。

理論株価PBR基準をみても割安の状態になっているので、割安株として投資する手段もあります。

新興市場の投資におすすめの証券会社を紹介!

新興市場に投資する為には、銘柄を豊富に取り扱っている証券会社での口座開設が必要です。

これから新興市場の銘柄を取り扱っている大手ネット証券を紹介します。

「新興市場に参入したいけど証券口座選びで悩んでいる…。」という人は参考にしてください。

- 楽天証券

- SBI証券

- auカブコム証券

【2023年最新】ネット証券おすすめランキング!初心者におすすめの証券会社を徹底比較

楽天証券

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 99円 | 275円 | 535円 |

| 1日定額制 | 0円 | 0円 | 0円 |

| 取引手数料 | 超割コース(1注文制)

|

いちにち定額コース(1日定額制)

|

|

| NISA | ◯ |

| 積立NISA | ◯(182銘柄) |

| 投資信託 | 2,651本 |

| 外国株 | 米国株式(4,667銘柄)/中国株式/ASEAN株 |

| ポイント投資 | 楽天ポイント |

| 取引ツール(PC) |

|

| スマホアプリ |

|

・楽天ポイントで投資できる

・手数料0円から

・取引ツールが充実

楽天証券は東京証券取引上場株式(プライム・スタンダード・グロース)と名古屋証券取引所上場株式(プレミア・メイン・ネクストの単独上場銘柄)の投資が可能なネット証券です。

米国株式の取り扱いも豊富で、海外の新興市場に投資することも可能です。

新興市場を分析する高性能なツールも揃っているので、柔軟に対応してくれる証券で口座開設したい人におすすめです。

楽天証券の評判・口コミはどう?楽天ポイントで投資できる仕組みや口座開設手順を解説

SBI証券

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 99円 | 275円 | 535円 |

| 1日定額制 | 0円 | 0円 | 0円 |

| 取引手数料 | スタンダードプラン(1注文制)

|

アクティブプラン(1日定額制)

|

|

| NISA | ◯ |

| 積立NISA | ◯(184銘柄) |

| 投資信託 | 2,659本 |

| 外国株 | 米国株式(5,887銘柄)/中国株式/ロシア株式株/韓国株式/ASEAN株 |

| ポイント投資 | Tポイント/Pontaポイント/dポイント/Vポイント |

| 取引ツール(PC) |

|

| スマホアプリ |

|

・手数料0円~

・IPO実績最多

・国内株式個人取引シェアNO.1

SBI証券は東証・名証・福証・札証の上場企業銘柄を取り扱っており、外国の新興市場銘柄も取り扱っているので、柔軟に投資計画を立てることができます。

またPTS取引に対応しているので、夜間でも取引することが可能です。

日中忙しいサラリーマンでも自由な時間にしっかり投資することができるのでおすすめです。

韓国株式やASEAN株式の取り扱いが他のネット証券より豊富に取り扱っているので、国内だけでなく海外の株式にも参入したいという人におすすめです。

SBI証券の評判・口コミはやばい?口座数NO.1の理由やメリット・デメリットを徹底解説

auカブコム証券

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 99円 | 275円 | 535円 |

| 1日定額制 | 0円 | 0円 | 0円 |

| 取引手数料 | ワンショット(1注文制)

|

1日定額手数料(1日定額制)

|

|

| NISA | ◯ |

| 積立NISA | ◯(177銘柄) |

| 投資信託 | 1,587本 |

| 外国株 | 米国株式(1,532銘柄) |

| ポイント投資 | Pontaポイント(投資信託・プチ株買付に利用可能) |

| 取引ツール(PC) |

|

| スマホアプリ |

|

auカブコム証券は、東京証券取引所・名古屋証券取引所・福岡証券取引所・札幌証券取引所で上場している企業の株を取り扱っているネット証券です。

米国株の取り扱いもあるので、国内・国外の新興市場に参入することができます。

日本のメガバンクである三菱UFJとKDDIが共同設立したこともあり、信頼性が高く安心して取引できます。

取引ツールも充実しているので、テクニカル分析を積極的にしたい人もおすすめです。

「国内の新興市場で投資したい!」「高性能の取引ツールを利用したい」という人に最適なので、口座開設を検討してみてください。

auカブコム証券の評判・口コミはどう?メリット・デメリットや取引手数料・取引ツールを解説

新興市場に投資する時の注意点

新興市場の株式は、大きな利益を得るチャンスがありますが、運用方法を間違えると取り返しのつかないことになる可能性があります。

- 元本割れのリスク

- 分散投資の意識

- 撤退タイミング

これから上記の注意するポイントを詳しく解説していくので、大きなミスをしてしまわない為にもチェックしておきましょう。

元本割れのリスクに注意

一般市場にも言えることですが、新興市場での投資も元本割れのリスクがあります。

更に一般市場よりボラティリティの高い銘柄が多いので、リスクが大きくなります。

急落してしまう可能性もあるので、利確タイミングと損切りタイミングは事前に決めて運用することをおすすめします。

分散投資を意識しよう

新興市場での投資は、上手く行けば大きな収益を得られますが、新興市場のみ投資しているとリスクが高くなってしまいます。

業績が安定している大手企業の株式なども投資しながら、分散投資を意識しましょう。

分散投資をすると、新興市場全体が下がってしまっていても一般市場での株式で損失を補うことができます。

業績悪化が著しい場合は撤退を考えよう

ベンチャー企業が10年以上存続する可能性は約3~5割と言われており、ほとんどの企業が倒産してしまうか買収されてしまう現状があります。

業績悪化が続き、投資のリスクが高まってしまっている場合は撤退を考えましょう。

業績がマイナスでも会社が持ち直して急成長するケースもあるので、撤退する時は様々な企業情報を収集して分析しましょう。

【2025年04月最新】

- 楽天ポイントがお得に貯まる!

- 新規口座数NO.1!

- 低コスパでお得に運用!

新興市場のおすすめ銘柄をチェックして投資してみよう

新興市場は東証1部や2部と違い、新しい企業が多いです。

新しい企業での事業が成功すると、株価が数十倍~数百倍上昇することもあるので、大きな利益を勝ち取る可能性もあります。

リスクもありますが近年新興市場の指数が上昇していることもあり、まだまだ期待を持てる状況にあります。

今後新興市場で運用してみようと考えている人は、投資プランを明確に立ててから始めましょう。