金融庁が資産運用の一環として推奨している非課税制度「NISA」には、一般NISAとつみたてNISAの2種類があります。

それぞれに違いがある一方、これから資産運用を始められる方には、まず最初に利用を薦めている中、40代から資産運用を始められる方も中にはいます。

そういう方たちにもNISA利用を推奨しているわけですが、「どちらを利用した方が得なのか」と、疑問に思う方がいます。

そこで今回は、一般NISAとつみたてNISAの違いと利用上のメリット・デメリットを解説します。

【2022年最新】ネット証券おすすめランキング!初心者におすすめの証券会社を徹底比較

【2025年04月最新】

- 楽天ポイントがお得に貯まる!

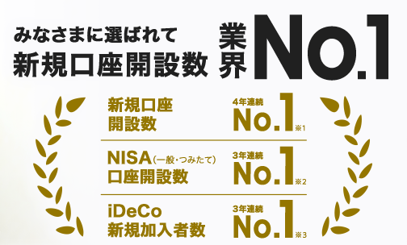

- 新規口座数NO.1!

- 低コスパでお得に運用!

一般NISAとつみたてNISAの違い

非課税制度NISAには、一般NISAとつみたてNISAの2種類があり、2024年を境に新NISA制度へと移行します。

それまでは、現行のNISA制度の利用ができるわけですが、実際、どちらの制度を利用した方が資産運用を効率よく行えるのか分からないという方も多いです。

ここからは、この2制度の違いを解説していきます。

以下は、2制度の主な違いをまとめた一覧表になります。

| 一般NISA | つみたてNISA | |

|---|---|---|

| 投資可能期間 | 2014~2042年まで | 2018~2042年まで |

| 非課税枠 | 120万円/年 | 40万円/年 |

| 非課税期間 | 5年円 | 20年円 |

| 金融商品の種類 | 個別株(国内外)、投資信託、ETF、REITなど | 投資信託・ETF |

| ロールオーバー | 可能 | 不可 |

【株初心者必見】NISAとは?NISAの基礎をわかりやすく徹底解説

つみたてNISAってどんな制度?基礎知識・おすすめの証券会社を徹底解説

年間非課税枠の大きさ

1つ目は、非課税枠の大きさです。

一般NISAでは、年間120万円までの非課税枠が設けられており、これを月換算すると、1月あたり約12万円をボーダーラインに資産運用が行えます。

とはいえ、年間非課税枠が大きいため、後述するつみたてNISAのような投資方法に制限がなく、枠内であれば高額銘柄の複数購入で利益獲得ができます。

一方、つみたてNISAは、年間40万円までの非課税枠が設けられており、これを月換算すると、約3.3万円を上限に資産運用しなければなりません。

利用できる投資方法も、積立投資に適した投資信託とETFの2方法に限られているほか、1月あたりの積立資金上限が前述した上限ラインまでしか積立ができません。

なお、利用した非課税枠の再利用や余った分の繰越利用は2制度共にできません。

利用可能期間の長さ

次に非課税期間の長さです。

一般NISAの非課税期間は、最長5年間となっており、非課税枠120万円を5年間満額まで使った場合、最大600万円まで資産の積み立てが行えます。

一方、つみたてNISAは、最長20年間の非課税期間が設けられており、非課税枠40万円を満額利用した場合、最大800万円まで資産の積み立てが行えます。

いずれも、1月1日~12月31日までの期間内で、非課税枠を使って、翌年1月1日を迎えたら、非課税枠がリセットされる仕組みになっています。

効率よく非課税枠を活用していくためにも、目的に合った利用が最適です。

例えば、短期間で資産運用を行っていきたい場合は、月上限なく資産運用が行える一般NISAの利用がおすすめで、長期に渡って資産を積立ていきたい場合は、つみたてNISAの利用がおすすめです。

投資できる金融商品の種類

次に投資できる金融商品の違いです。

一般NISAは、国内外の個別株式から投資信託、ETF、REITなど、あらゆる金融商品を活用した資産運用が行えます。

一部の証券会社で開設できる一般NISA口座では、新規上場を果たした企業が発行する株式の購入ができるIPO投資に対応しているものもあります。

いずれも高利益獲得が狙えるものとなっているので、年間120万円の非課税枠を活用していきたい方におすすめです。

ただし、高利益が狙えるものほど、背負うリスクが高いので注意が必要です。

一方、つみたてNISAでは、金融庁が定めた「長期運用・分散投資・積立」の3要素を満たした投資信託とETFの2種類しか選べません。

いずれも長期運用に適した商品であると同時に、少額で運用コストも低いので、投資経験が浅い初心者向けの側面を持っています。

ロールオーバーの利用可否

最後はロールオーバーの理由可否です。

ロールオーバーとは、非課税期間した後、所定の手続きを行うことで保有している金融商品を翌年の非課税枠に移管させる方法です。

つまるところ、非課税枠の前倒し利用になります。

この方法が利用できるのか、一般NISAのみになります。

一般NISAでロールオーバーを利用した場合、プラス5年間の非課税期間が得られ、最長10年間の非課税運用が行えます。

なお、ロールオーバーは翌年以降の非課税枠を利用しているため、翌年から利用できる非課税枠は前出しした分が減った状態で投資を行うこととなります。

一般NISA が持つメリット

前節で、一般NISAとつみたてNISA、それぞれの違いを解説してきました。

ここでは、一般NISAを利用するメリットを3つ紹介します。

購入できる金融商品の数が多い

1つ目は、購入できる金融商品の種類が多い点です。

前節でも紹介したように一般NISAで買付ができる金融商品に縛りはなく、国内外の個別株式から投資信託、REITなど、様々な商品を利用した資産運用が行えます。

いずれも投資家の任意で選択、購入ができます。

ただし、非課税期間が5年間(ロールオーバーで最長10年)しか利用できないので、長期運用には適していません。

しかし、一度株式投資を行えば、分配金や株主優待などの特典が得られます。

翌年の非課税枠を前倒しで利用できる

一般NISAには、非課税期間終了後に所定の手続きを行えば、非課税枠が延長するロールオーバーの利用ができます。

ロールオーバーの利用上限に制限はなく、非課税期間が適用されている間、年間120万円の非課税枠を超えそうなタイミングでも利用ができます。

ただし、120万円の非課税枠を超過する時に利用するロールオーバーは、翌年の非課税枠を前倒しで利用することとなります。

年間非課税枠が120万円

3つ目のメリットは、年間非課税枠が120万円という点です。

5年間という短い期間しかありませんが、短期集中で利益を獲得していきたい方や高配当が狙える株式に投資を行って資産を積み立てていきたい方に適しています。

無論、非課税枠の範囲内であれば、高配当な銘柄を複数持つことも可能です。

つみたてNISAが持つメリット

購入できる金融商品に限りがあるつみたてNISAですが、一般NISAにはない利用上のメリットが多数あります。

ここからは、つみたてNISAを利用するメリットを3つ紹介します。

少額から資産が積み立てられる

1つ目は、少額から資産運用ができる点です。

つみたてNISAで購入ができる金融商品は、金融庁が設けた審査を突破した215銘柄の投資信託とETFの2種類に限定されています。

いずれも、最低積立金額100円から毎月積み立てができるうえ、一部商品には買付手数料も無料という特徴を持っている商品もあります。

基本的にローコストで資産運用ができるという点において、投資経験が浅い初心者におすすめです。

非課税期間が長い

2つ目は、非課税期間の長さです。

つみたてNISAは長期運用を前提に資産を積み立てていくことを主軸に据えた投資方法です。

購入できる金融商品も長期運用に適した特徴を持っています。

長期運用を行うには、膨大な時間が必要不可欠です。

その点をクリアするためにも、20年という時間は十分なものといえます。

また長期運用を行うことで、複利効果や元本割れリスクの軽減といった恩恵も得られます。

積立金額の変更がいつでもできる

つみたてNISAで積み立てていく資金繰りの設定は、上限3.3万円を超えない限り、最低100円から積立が行えます。

例えば、毎月1万円ずつ積み立てていけば、12ヶ月後には12万円の積立金が生まれます。

また積立金の設定は、投資家の経済状況に応じて順次変更ができます。

特に30代後半から40代にかけて、結婚や出産、教育資金や医療費用の確保など多方面で資金繰りを行わなければならない年代の方にとって、自由に資金繰りの変更ができるのは、大きなメリットといえます。

一般NISA が抱えるデメリット

前節で、一般NISAを活用した時のメリットを紹介しました。

買付できる金融商品に制限がないうえ、非課税枠の範囲内であれば、複数もの銘柄の保有ができるので、リスク軽減も図れる側面が見られます。

しかし、非課税枠の大きさや購入できる商品に制限がないなどの利用だけで一般NISAを選ぶと、予想とは違う結果になる恐れがあります。

ここでは、一般NISAが持つデメリットを2つ紹介します。

損益通算ができない

1つ目は、損益通算ができないことです。

損益通算とは、その年の損失額を獲得した収益からマイナス分を相殺して、課税額の下額をはかる税制優遇措置です。

しかし、一般NISAは非課税制度の1つになるため、収益に対して20.315%の所得税がかけられません。

仮に非課税枠を超過しても、ロールオーバーを利用することで、超過分を非課税の枠に納めることができます。

よって、一般NISAを利用して損失を被っても、課せられる税金がないため、損益通算の利用ができません。

無論、このデメリットは、同じ非課税制度のつみたてNISAでも見られるデメリットです。

非課税期間が5年間

もう1つは、非課税期間が5年間しかないことです。

投資は、銘柄を長期保有することで、元本割れリスクの軽減や複利効果の獲得ができます。

しかし、非課税期間が5年間しかなく、長期保有の恩恵を活かすことが難しいです。

もしも非課税期間内に不景気の波が押し寄せてきた場合、金融商品の値が下がり回復の見込みが見られないまま、非課税期間を終える可能性があります。

その救済措置として利用できるのが、ロールオーバーです。

一般NISAは2023年を目途に終了してしまいますが、2024年から導入される新NISA制度へのロールオーバーが可能です。

NISAはデメリットが多い?メリットとデメリットから利用すべき人を解説

つみたてNISA が抱えるデメリット

長期運用で資産の積み立てが行えるつみたてNISAを利用する時にも、一般NISAと同じデメリットが生じます。

加えて、つみたてNISAにしか見られないデメリットも存在します。

ここからは、つみたてNISAを利用した時に見られるデメリットを2つ紹介します。

非課税枠の繰り越しができない

1つ目は、非課税枠の繰り越しができない点です。

一般NISA同様、前年度利用した非課税枠で余りが出たとしても、翌年から利用できる非課税枠にプラスすることはできません。

さらに、非課税枠を超過した分を翌年の非課税枠に留めるロールオーバーの利用が、つみたてNISAでは利用ができません。

もしつみたてNISAで、非課税枠を超過してしまった場合、その超過分は、課税口座の方に移管する仕組みになっています。

購入できる商品が限られている

2つ目は、購入できる金融商品に限りがあることです。

つみたてNISAは長期運用を前提に資産を積み立てていくことを前提にしています。

ゆえに、購入できる商品も長期運用に適したモノのみに限定されています。

また購入できる金融商品の種類も限定されており、いずれも「長期運用・分散投資・積立」の3要素を満たしているモノに限られています。

しかし、買付できる商品が限られているとはいえ、少額で積立が始められ、買付手数料もかからない点においては、大きなメリットでもあります。

つみたてNISA(積立NISA)はデメリットが多い?利用上の注意点・リスク軽減のコツを紹介

【結論】つみたてNISAの利用が40代にはおすすめ

ここまで、一般NISAとつみたてNISAの違いと利用上のメリット・デメリットをそれぞれ解説してきました。

どちらを利用するかは、投資家の利用目的や運用スタイル、購入したい銘柄があることを軸に選択するのが最適です。

とはいえ、40代から資産運用を始めるとなれば、話が変わってきます。

定年退職を迎えるまで、20年を切っているうえ、妻子を持っている方も中にはいます。

40代のライフイベントや経済状況を鑑みると、一般NISAを利用した資産運用よりも、長期に渡って資産の積み立てができるつみたてNISAの利用がおすすめといえます。

ここでは、根拠となる理由を3つ紹介します。

積立金額の設定が柔軟に行える

1つ目は、毎月の積立金額の設定が柔軟に行える点です。

つみたてNISAで金融商品を購入するとき、毎月納める積立金額の設定を行ってから購入手続きを完了させます。

積立金額は100~上限3.3万円までの範囲で設定が行えます。

非課税枠をまんべんなく使うとなれば、月3.3万円で積立を行うのがおすすめです。

しかし、40代ともなれば、教育費や医療費、自分の介護費用の捻出など、多方面で支出を被ります。

また突発的出費で積立金のねん出が難しくなっても、柔軟な対応ができます。

これらの特徴から、つみたてNISAは40代の方におすすめといえます。

積立設定に従って取引が行える

もう1つは、積立設定に従って取引が行える点です。

40代ともなれば、今まで積み上げてきた実績から役職に就いている方が大勢います。

ゆえに、値動きを常時監視している暇の確保が難しく、取引チャンスを逃す恐れがあります。

しかし、つみたてNISAでは、買い付け時に設けた取引設定に準じてシステムが投資家の代わりに取引を行ってくれます。

よって、最初の証券会社選びと銘柄選びの2つをクリアすれば、以降の運用は、設定したシステムが資産形成を行ってくれます。

【初心者必見】つみたてNISAの始め方とは?|口座開設から金融商品購入までの流れ・証券会社の選び方を紹介

iDeCoとの併用に適している

原則として、一般NISAとつみたてNISAの同時利用はできませんが、私的年金制度の「iDeCo」との併用利用は可能です。

iDeCoに加入した場合、60歳まで資金の引き出しができなくなる一方、積み立ててきた運用益と資金が全額非課税になるメリットを持っています。

またiDeCoには、住民税と所得税の軽減が図れる税制優遇措置が設けられています。

月々の積立金の負担が重くなりますが、つみたてNISAには積立金額の変更が柔軟にできるうえ、iDeCoの税制優遇措置を活用すれば、税負担の軽減も図れます。

2つのメリットをうまく活用すれば、プラスαで老後資金が確保できます。

iDeCoとは?仕組みや上限・始め方を初心者にもわかりやすく解説

一般NISA・積み立てNISAの利用がおすすめの証券会社

ここからは、一般NISAとつみたてNISAの利用がおすすめの証券会社を紹介します。

| 会社名 | 楽天証券 | SBI証券 | 松井証券 |

|---|---|---|---|

|

|

|

|

| 一般NISA (IPO対応可否) |

× | 〇 (122社) |

〇 (56社) |

| 一般NISA (手数料) |

無料 | 無料 | 無料 |

| つみたてNISA 銘柄件数 |

181銘柄 | 183銘柄 | 173銘柄 |

| つみたてNISA (手数料) |

無料 | 無料 | 無料 |

| 最低積立金額 | 100円 | 100円 | 100円 |

| 積立頻度 | 毎月/毎日 | 毎月/毎週/毎日/複数日 | 毎月/毎日 |

|

|

|

楽天証券

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 99円 | 275円 | 535円 |

| 1日定額制 | 0円 | 0円 | 0円 |

投信積立での楽天キャッシュ決済開始記念キャンペーン

| 積立NISA | 182銘柄 |

|---|---|

| 投資信託 | 2,651本 |

| 外国株 | 米国株式(4,667銘柄)/中国株式/ASEAN株 |

| ポイント投資 | 楽天ポイント |

| 取引ツール(PC) |

|

| スマホアプリ |

|

楽天証券では、一般NISAとつみたてNISA、それぞれに対応した非課税口座の開設ができ、いずれかの非課税口座を開設した後に購入する銘柄の手数料が基本無料です。

さらに、買い付け金額に応じて、楽天サービスで利用できる楽天ポイントが還元されます。

楽天ポイントは、普段使いすることも可能ですが、ポイント投資に回すことも可能です。

楽天証券は、日ごろから楽天サービスを利用している方におすすめの証券会社です。

楽天証券の評判・口コミはどう?楽天ポイントで投資できる仕組みや口座開設手順を解説

SBI証券

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 99円 | 275円 | 535円 |

| 1日定額制 | 0円 | 0円 | 0円 |

SBI証券でiDeCo始めちゃおう!キャンペーン

| 積立NISA | 184銘柄 |

|---|---|

| 投資信託 | 2,659本 |

| 外国株 |

|

| ポイント投資 |

|

| 取引ツール(PC) |

|

| スマホアプリ |

|

SBI証券でも一般NISAとつみたてNISA、それぞれに対応した非課税口座の開設が行えます。

SBI証券で開設できる一般NISAでは、高利益獲得のチャンスがあるIPO投資に対応しているだけじゃなく、6,000近い海外株式に投資することも可能です。

また取引コストも低く設定されているため、ローコストで資産形成を行いたい方におすすめです。

SBI証券の評判・口コミはやばい?口座数NO.1の理由やメリット・デメリットを徹底解説

松井証券

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 0円 | 0円 | 1,100円 |

| 1日定額制 | – | – | – |

つみたてデビュー応援総額1億円還元キャンペーン

| 積立NISA | 177銘柄 |

|---|---|

| 投資信託 | 1,632本 |

| 外国株 | 米国株式(1,056銘柄) |

| ポイント投資 | 松井証券ポイント |

| 取引ツール(PC) |

|

| スマホアプリ |

|

松井証券は、数ある証券会社の中でも活動実績が高く、創業年数も長い老舗企業です。

今まで培ってきた実績を糧にしたサポート体制の充実性を売りにしています。

無論、取り扱っている銘柄数や運用コストの施策も上記2社に引けを取らない魅力を持っています。

中でもつみたてNISA対応の金融商品のすべてが、手数料がかからないノーロード商品になっているため、ローコストを軸に資産を積み立てていきたい方におすすめです。

松井証券の評判・口コミはどう?サービス内容や取引手数料の評価を徹底調査

40代から一般NISA・つみたてNISAを利用しても遅くはない

ここまで、一般NISAとつみたてNISAの違いと利用上のメリット・デメリットを解説してきました。

どちらの非課税制度を利用するかは、投資家自身の運用スタイルや置かれている状況を鑑みて、2制度が持つメリット・デメリットを総合的に比較して選ぶのが最適です。

今回焦点を当てた40代の方がこれから資産運用を始めるとなれば、教育費や医療費などの支出確保と併行して自身の介護費用や老後資金の確保とあらゆる面で資金繰りをしなければなりません。

その点を鑑みると、積立資金のやりくりが柔軟にできるつみたてNISAを利用して資産運用を行うのが最適といえます。

また並行して「iDeCo」に加入すれば、所得控除が適用され、所得税と住民税の軽減が図れます。

各制度が持つデメリットを理解しながら、メリットを活かせれば、効率よく資産運用が始められます。