株式投資について詳しくなってくると「NISAはお得」と耳にすることが多いのではないでしょうか。

しかし、株初心者の方は特に「NISAって実際なに?」と思われている方が多いでしょう。

NISAとはどれだけ稼いでも税金が0円という大変お得な制度です!

今回は株初心者の方にもわかりやすくNISAについて徹底解説していきます!

【2022年最新】ネット証券おすすめランキング!初心者におすすめの証券会社を徹底比較

【2025年12月最新】

- 楽天ポイントがお得に貯まる!

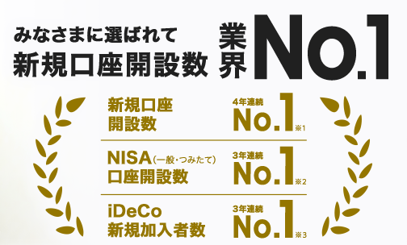

- 新規口座数NO.1!

- 低コスパでお得に運用!

初心者必見!NISAとは?NISAを基礎から徹底解説

では、そもそもNISAとはどのようなものなのでしょうか。

ここでは、わかりやすいように以下の4つのポイントに分けてご説明していきます。

初心者の方はまず以下の4つのポイントを押さえれば大丈夫です!

- 配当金・分配金や譲渡益が非課税対象になる

- 日本在住20歳以上なら誰でも利用可能

- 年間120万円まで投資可能

- 非課税対象期間は最長5年間

順番に詳しくご説明していきます。

①配当金・分配金や譲渡益が非課税対象になる

NISAの最大の特徴は、株式投資において発生する利益が完全に非課税対象になることです。

つまり、どれだけ稼いでも利益に対する税金がかからないのです!

では、株式投資において発生する利益とは具体的に何でしょうか?

主に以下の3つです。

- 配当金…企業に投資してくれた株主に対し、会社の利益の一部を現金で還元すること

- 分配金…投資信託の収益から投資家に還元するお金のこと

- 譲渡益…株式投資において、取得時の価格と売却時の価格の差から得られる利益のこと。キャピタルゲイン

ちなみに、証券会社でNISA口座を開いたほうが自由な取引が可能になります。

②日本在住20歳以上なら誰でも利用可能

NISAのポイント2つめは、日本在住で20歳以上ならどなたでも利用することができることです。

NISA口座は銀行と証券会社で日本在住の20歳以上ならどなたでも開設することが可能です。

ちなみに、20歳以下の未成年の方でNISA口座を開きたい方には「ジュニアNISA口座」という制度がありますので、ぜひ活用してみてください。

また、NISA口座を開設できるのは、「1人1口座まで」ということも併せて覚えておいてください。

③年間120万円まで投資可能

株式投資における利益が完全に非課税になるNISAですが、いくらでもよいわけではありません。

NISA口座では年間120万円まで投資可能です。

つまり、NISA口座で120万円以上の金額を投資することはできないのです。

しかし、反対に言えば120万円以内ならどれだけ利益を出しても非課税になるのです!

株式投資は「大金がないとできないのでは?」と思われている方が多いですが、実は少額からでも十分投資して利益を得ることができます。

数万円で買うことが可能な上場株式も多くありますし、投資信託であれば1万円前後から買えるものがほとんどです。

まとまった金額がなくてもNISAは有効活用できるということです。

④非課税対象期間は最長5年間

NISA口座で保有している上場株式、株式投資信託などの配当金・分配金・譲渡益が、最長5年間非課税となります。

つまり、2020年1月にNISA口座を開設すると2025年まで、毎年120万円までの投資で得た収益が最長で5年間非課税になるのです。

例えば、投資をして年間10万円の収益が出たとします。

本来であればこの10万円に約20%の税金が課せられるため2万円が税金となり、手元に残るのは8万円となります。

しかし、NISA口座で投資すれば非課税なので10万円が丸々手元に残るのです!

たった2万円と思われるかもしれませんが、2万円節税できたということは2万円利益を上げたことと同じ成果をもたらします。

ましてや、5年間ともなれば2万×5=10万円分も利益として得ることができるのです。

NISA口座を利用するだけでここまで節税できるのは、大変お得ですよね。

長期運用に最適!つみたてNISAの仕組み

非課税制度「NISA」には、前節で紹介した一般NISAとは別で「つみたてNISA」という制度も用意されています。

ここからは、前節で取り上げた一般NISAとの違いを絡めて、つみたてNISAの仕組みを解説していきます。

①長期・積立・分散投資に特化した非課税制度

つみたてNISAは、2018年1月に施行された非課税制度の1つで、長期・積立・分散投資に特化しています。

投資方法は、投資信託のみに限られているほか、積み立てられる商品も長期・積立・分散投資の3要素を兼ねた物のみの購入と制限が多い印象ですが、購入できる商品のすべてが金融庁による厳正なる審査を突破した商品です。

また、どの金融商品も100円から積み立てが始められるものばかりなので、少額から資産積み立てを行っていきたい方におすすめです。

②年間40万円まで投資可能

一般NISAが年間120万円までの所得が非課税になるのに対して、つみたてNISAの場合、年間40万円までの所得が非課税になります。

1月当たり約3.3万円までの積み立てで、年間上限額に達します。

つまるところ、年間40万円を超える投資ができないということになりますが、40万円以内に留められれば、非課税で投資が行えるということになります。

③非課税対象期間は最長20年間

つみたてNISAは、年間非課税額が少ない分、非課税期間が最長20年間と一般NISAよりも4倍もの期間、非課税で資産形成が行えます。

仮に、40万円の積み立てを20年間続ければ、最大800万円もの収益が非課税で手元に残ります。

一般NISA・つみたてNISAを利用するメリット

非課税制度「NISA」にある一般NISAとつみたてNISAのいずれかを活用するかの判断は、投資家次第になりますが、どちらを利用しても、以下のメリットが得られます。

- 制度範囲内ならずっと非課税

- リスク分散に最適

- 確定申告が要らない

制度範囲内ならずっと非課税

まずは、NISAのメリットについてお伝えしていきます。

NISA口座の最大のメリットは、NISA口座で購入した株式の配当金や譲渡益などが非課税になることです。

5年間、NISA口座で年間120万円の範囲内で購入した金融商品から得た利益に税金は一切かかりません。

じゃあ期限である5年間が終わったらどうするの?と思いますよね。

安心してください。非課税期間が終了した後は、保有している金融商品を翌年の非課税投資枠に移すことができるのです!このことをロールオーバーと言います。

ちなみに、ロールオーバー可能な金額に上限はなく、時価が120万円を超過している場合も、そのすべてを翌年の非課税投資枠に移すことができます。

このロールオーバーという制度を活用することで、さらに大きな利益を得られるのです。

例えば、毎年120万円ずつNISA口座で投資するとします。すると、5年目は合計で600万円(120万円×5年)の投資をしたことになりますよね。この時、最初の年に投資した分については、5年目で非課税期間の最後の年になります。

毎年投資した分の非課税期間はそれぞれ5年経つと順に終了していくため、非課税で同時に保有できる金融商品は、最大で600万円までとなるのです。

つまり、普通口座や特定口座で600万投資をすると利益に税金がかかってしまうところを、NISA口座で5年間投資していくとすべて非課税にすることができるのです。

とてもお得ですよね。

リスク分散に最適

一般NISA・つみたてNISAは、投資上限の範囲内であれば、投資回数及び、金融商品の購入個数に制限がありません。

例えば、高額銘柄1点に集中投資したり、資産を振り分けて、複数の銘柄を購入して分散投資を行うことも可能です。

特に、元本割れリスク軽減の施策として、複数の銘柄を購入して資産形成を行う分散投資は、集中投資を行うよりもローリスクで資産形成が行える方法として、投資初心者におすすめされています。

確定申告が要らない

課税口座で資産形成を行った場合、翌2月~3月の間に実施される確定申告で前年度の所得額を清算して税務署に提出する必要があります。

しかし、NISAは非課税制度になるため、前年度の所得が非課税の範囲内に留まっていれば、確定申告の提出を行う必要がありません。

NISAを利用するで気を付けること

NISAを利用するときには注意すべき点をおさえておかないと、逆に損をしてしまう可能性があります。

そこで、ここからはNISAを利用する際の注意点について詳しくお伝えしていきます。

NISAを利用する際の主な注意点は以下の3点です。

- 他の口座と損益通算ができない

- 非課税枠の再利用や繰り越しはできない

- NISA口座は複数の金融機関で開くことができない

それぞれ順番にご説明していきます。

他の口座と損益通算ができない

NISA口座を利用する際の注意点1つ目は、他の口座と損益通算ができないことです。

つまり、他の口座で利益が出てNISA口座で損失が出た場合、全体の利益からNISA口座ででた損失分を差し引くことができないのです。

損失が出ているのに多く税金を払わなければなくなってしまい、結果的に損をしてしまうことになります。

そのため、NISA口座では損失が出ないように確実に利益を得られる投資手法を選ぶことをおすすめします。

非課税枠の再利用や繰り越しはできない

NISA口座を利用する際の注意点2つめは、非課税枠の再利用や繰り越しはできないことです。

NISA口座では年間120万円までの投資が可能です。

しかし、購入した年と同じ年に売却することで生じた空き枠を再利用することはできません。未使用の枠を翌年に繰り越すこともできません。

つまり、たとえ売却したとしても年間で利用できる枠は絶対に120万円以下です。

また、ある年に60万円しかNISA枠を利用していないからと言って、翌年に残りの60万円分の枠を繰り越すことができないのです。

NISA口座は1人1口座まで

NISA口座を利用する際の注意点3つめは、NISA口座は複数の金融機関で開くことができないことです。

先ほども少し触れましたが、NISA口座では金融機関によって購入できる上品が異なります。

しかし、だからと言って複数の金融機関でNISA口座を開設することはできません。

なぜなら、NISA口座は1人1口座までという決まりがあるからです。

そのため、NISA口座を開設する際には、どの金融機関がいいか、またどの証券会社がいいか、しっかりと吟味してから開設するようにしましょう。

NISAのロールオーバーを使いこなす方法

次にNISAのロールオーバーを使いこなる方法をご紹介していきます。

まずは、メリットと注意点をそれぞれ理解することが大切です。

まずはロールオーバーする際のメリットをご紹介していきます。

複利効果を得られる

NISAのロールオーバーを活用するメリットは、上記の表3のように運用益が非課税となることから、利益をそのまま次の投資に回すことができ、いわゆる「複利効果」を得ながら長い期間をかけて資産を大きく増やしていくことを期待できることです。

なお複利効果を得ることは、長期に及ぶ資産運用を行う上で非常に大切なポイントとなります。

金融庁のNISA特設ウェブサイト内の投資の基礎知識のページにて、年1回の複利計算を前提とした「資産運用シミュレーション」を行うことができます。

簡単な質問に答えるだけで、将来の積立金額目安を把握できるため、複利の効果を把握すると共に計画的な資産形成を図るうえで便利なツールといえるでしょう。

課税金額を少なくできる

ロールオーバーするメリットの2つ目は、例を挙げて説明します。

まず一般NISAで投資信託を100万円購入し、非課税期間終了後にロールオーバーし、最終的に150万円になった時点で課税口座へ資産を移管する場合、取得価格は150万円に変更されます。

その後180万円まで値上がりし売却したとすると、利益の30万円(180万円-150万円)に課税されます。

一方で最初から課税口座で投資信託を100万円分購入し、180万円で売却した場合は、利益の80万円(180万円-100万円)に課税されることになり、一般NISAから課税口座へ移した方が税金を抑えることができます。

では、反対にロールオーバーをする際に注意すべきことはなんでしょうか。

主に6つあります。

順にご紹介していきます。

ロールオーバーは一般NISAとジュニアNISAだけが適用

上記で解説した通り、NISAには3つの制度がありますが、そのうちロールオーバーを利用できるのは一般NISAとジュニアNISAに限られます。

つみたてNISAに関しては、元々非課税期間が最長20年間であるため、ロールオーバーを利用できない商品設計になっています。

ロールオーバーを利用できる金融機関は1つだけ

NISA口座を開設する金融機関は、1年単位で変更することができます。

しかしながら、NISA口座で購入した金融商品は、他の金融機関へ移管することができません。

そのためNISAのロールオーバーを利用する場合には、当初NISAの金融商品を購入した金融機関が設定したNISA口座内で行うこととなります。

仮に金融機関の変更を行っていた場合には、NISAを開設した金融機関へNISA口座を戻す必要があります。

翌年の非課税投資枠が減少すること

ロールオーバーした金額分だけ、翌年の非課税投資枠が減少し、新規の投資金額も減ることになります。

一般NISAを例に挙げると、5年間の非課税期間が終了する際に、40万円の投資元本と10万円の利益を合計した50万円分の保有商品をロールオーバーする場合、翌年の非課税投資枠は上限の120万円から50万円を差し引いた70万円となります(表4参照)。

また、ロールオーバーした金額が120万円(ジュニアNISAは80万円)以上の場合、翌年の非課税投資枠をすべて利用してしまっているため、新規投資はできなくなりますので注意してください。

ロールオーバーしないと課税口座になってしまう

金融機関によっては、NISAの非課税期間終了の際に、NISAのロールオーバーもしくは保有商品の売却をしないと、自動的に課税口座に移され、運用益が出ていた場合に税金が課せられてしまう可能性があります。

そのため、次項で解説する通り、NISA口座で保有する金融商品の更なる値上がりを期待できる場合には、NISAのロールオーバーを有効活用すべきでしょう。

もしくは一度利益を確定するためNISA口座内で資産を売却することを含め、非課税期間終了時の対応策を十分に理解しておくことが大切です。

課税口座移管の際、損失でも課税される可能性がある

ここではNISAの非課税期間及びロールオーバー期間が終了後、課税口座に資産を移管するケースを想定します。

その時点で保有する金融商品の価格が値下がりした場合、売却の際に税金がかかってしまう可能性があります。

表5をもとに簡単な例を挙げますと、NISA口座で株式を100万円分購入し、非課税期間及びロールオーバー終了時に70万円に値下がりしたとします。

この時点で、NISA口座から課税口座へ資産を移管すると、取得価格が70万円に変更となります。

その後、該当の金融商品を90万円で売却した場合、利益の20万円(90万円-70万円)に課税されます。

そのため、課税口座への移管を行う際は、取得価格の変更による課税に注意して売却時期を見定めなければならないでしょう。

2019年以降はロールオーバーが不可能

現状の一般NISAとジュニアNISA制度の投資可能期間は共に2023年までと設定されているため、それまでにNISA口座を通じて金融商品を購入する必要があります。

また2019年以降にNISAを始めた場合、5年後の2024年にはロールオーバーすることが不可能となります。

そのためどのくらいの投資期間になるかを想定した上での投資戦略を立案する必要があります。

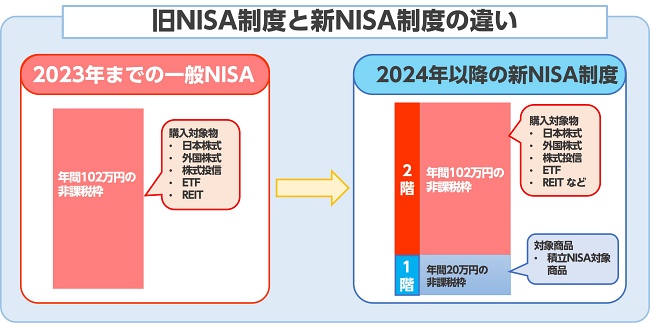

2024年から新NISA制度が始動する

2018年から現在まで稼働しているNISA制度は、2024年をもって新体制へと移行します。

ここからは、新NISA制度の仕組みを解説していきます。

新NISA制度の仕組み

2024年に施行される新NISA制度は、現在施行されている一般NISAの改定版になる新制度です。

従来の一般NISAは、年間120万円の範囲であれば自由に投資が行えるものでしたが、2024年から始まる新制度は、2階建て構造で資産形成を行っていきます。

1階部分は、金融庁が設けた基準をクリアした信託商品を購入しなければならず、年間非課税範囲も20万円以内に留めなければなりません。

2階部分は、102万円の範囲内で現行の一般NISA制度から一部の金融商品を除いた商品を購入して資産形成を行わなければなりません。

従来のNISA制度よりも制限が付くものになりますが、年間非課税額がプラス2万円になったおかげで、最大610万円までの収益が非課税で手に入ります。

ロールオーバーの可否

従来の一般NISAから新NISAに移る場合、ロールオーバーを実行するとき、今行っている投資枠が102万円の範囲内に留まっていることが重要になってきます。

例えば、従来の一般NISAで90万円の投資を行っている状態で、新NISAにロールオーバーすると、2階部分の102万円の枠に90万円が移動して、残りが12万円まで投資ができることになります。

また、102万円を超過する形で投資を行っていると、1階部分の非課税枠を利用してロールオーバーを実行します。

つまり、従来の一般NISAから新NISAへのロールオーバーは可能であっても、2階部分の非課税枠を優先して埋めていくので、ある程度の余裕を持たせるためにも投資額には注意が必要ということになります。

とても簡単!NISA口座を開設する方法

NISAがどのようなものか、ご理解していただけたでしょうか。

では最後に、NISA口座の開設方法について、具体的にご説明していきます。

ぜひ参考にしてください。

NISA専用の口座の作りかた

先ほど申し上げたように、日本に在住している20歳以上の方であれば、どなたでもNISA口座を開設することができます。

ここで、1点注意してほしいことがあります。

NISA口座を開設するには、通常の証券口座を作る必要があります。

この際、手数料が安い証券会社を選ぶようにしましょう。

なぜなら、せっかくNISA口座を作っても、株の売買手数料が高い証券会社を利用していたら、節税効果の意味がなくなってしまうからです。

まだ証券総合口座をお持ちでない方は手数料の安いネット証券のなかから口座開設することをおすすめします。

NISA専用の口座を解説するまでの流れをご紹介

では、実際にNISA口座を開設するまでの流れを3つのStepにわけてご紹介していきます。

Step1.NISA口座開設に申し込む

細かいことは証券会社によって異なりますが、NISA口座開設申し込みの際、主に以下の3点を対応する必要があります。

- 個人番号(マイナンバー)確認書類のご準備

- 本人確認書類のご準備

- 申請書へのご記入

Step2.税務署に申請・承認

証券会社から税務署に対して、非課税適用申請を行います。税務署からの非課税適用確認書の交付を受けることで、NISA口座が開設されます。審査の期間としては、約2,3週間程度かかります。

Step3.開設完了

証券会社からNISA口座開設完了のお知らせが通知されて、口座開設完了です!簡単ですよね。

一般・つみたてNISA口座開設がおすすめの証券会社

ここからは、一般NISAとつみたてNISA対応口座の開設ができる証券会社の中で、取引手数料・銘柄件数・最低積立金額の3つを比較した結果、初心者におすすめの証券会社を5社紹介します。

楽天証券

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 99円 | 275円 | 535円 |

| 1日定額制 | 0円 | 0円 | 0円 |

投信積立での楽天キャッシュ決済開始記念キャンペーン

| 積立NISA | 182銘柄 |

|---|---|

| 投資信託 | 2,651本 |

| 外国株 | 米国株式(4,667銘柄)/中国株式/ASEAN株 |

| ポイント投資 | 楽天ポイント |

| 取引ツール(PC) |

|

| スマホアプリ |

|

楽天証券で一般NISA、またはつみたてNISA対応の口座開設を行って金融商品を購入した時に発生する買付手数料は基本無料で、気軽に投資が始められます。

さらに一般NISAでは、国内ETF・ETN・REITを含んだ株式の購入から、3ヵ国の海外株式にも投資が行えます。

またつみたてNISAでは、181もの銘柄を取り扱っています。

投資では、現金のみならず、楽天サービスで貯まった楽天ポイントを投資に回すことができます。

ただし、一般NISAでIPO投資ができないデメリットが付いてきます。

楽天証券の評判・口コミはどう?楽天ポイントで投資できる仕組みや口座開設手順を解説

SBI証券

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 99円 | 275円 | 535円 |

| 1日定額制 | 0円 | 0円 | 0円 |

【不安定な相場で力を発揮する積立】iシェアーズ米国ETFの定期買付手数料を100%キャッシュバック!

| 積立NISA | 184銘柄 |

|---|---|

| 投資信託 | 2,659本 |

| 外国株 |

|

| ポイント投資 |

|

| 取引ツール(PC) |

|

| スマホアプリ |

|

SBI証券で、開設できる一般NISAでは、米国、中国、韓国、ロシアなどの9ヵ国に投資ができるうえ、買付手数料が発生しないノーロードの信託銘柄を多数取り扱っています。

さらに、NISA口座から高利益獲得のチャンスが狙えるIPO投資が始められます。

非課税の範囲内であれば、利益全額が手元に残ります。

SBI証券の評判・口コミはやばい?口座数NO.1の理由やメリット・デメリットを徹底解説

松井証券

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 0円 | 0円 | 1,100円 |

| 1日定額制 | – | – | – |

毎月2人に1人、現金1,000円当たる!米国株&投信 W取引プログラム

| 積立NISA | 177銘柄 |

|---|---|

| 投資信託 | 1,632本 |

| 外国株 | 米国株式(1,056銘柄) |

| ポイント投資 | 松井証券ポイント |

| 取引ツール(PC) |

|

| スマホアプリ |

|

松井証券で、一般NISAまたは、つみたてNISA対応の口座を開設して、金融商品の買い付けを行った時に発生する手数料及び、売却時に発生する手数料もろとも基本無料で資産形成が行えます。

例えば、高額取引を行った時、その金額に応じて売買手数料が投資家に課せられ、取り分が減ってしまうことが多々あります。

しかし、松井証券では、高額取引をしても基本手数料がかからないので、利益を減らすことなく手元に残ります。

松井証券の評判・口コミはどう?サービス内容や取引手数料の評価を徹底調査

マネックス証券

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 99円 | 275円 | 535円 |

| 1日定額制 | 550円 | 550円 | 550円 |

フォロー&リツイートで米国会社四季報プレゼント!

新規上場記念クイズでAmazonギフト券1,000円分をゲットしよう! など

| 積立NISA | 152銘柄 |

|---|---|

| 投資信託 | 1,276本 |

| 外国株 | 米国株式 中国株式 |

| ポイント投資 | マネックスポイント |

| 取引ツール(PC) |

|

| スマホアプリ |

|

マネックス証券で開設する一般NISAでは、単元未満株を含むREIT、ETF、ETNの濃くなす株式に100円~投資が行え、買付手数料も基本無料と、一般口座や特定港会座を利用するよりも有利に資産形成が進められます。

NISA口座はIPO投資にも対応しています。

一方、つみたてNISAでは、151もの銘柄を提供し、いずれも100円~つみたて投資が始められます。

またメインバンクからの自動引き落とし設定を設けることで、月々の積立金を入金する手間を省けます。

マネックス証券の評判・口コミはどう?米国株投資におすすめの理由や口座開設手順も解説

auカブコム証券

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 99円 | 275円 | 535円 |

| 1日定額制 | 0円 | 0円 | 0円 |

信用取引口座開設+新規建1億円以上で信用取引の売買手数料(税込)全額キャッシュバック など

| 積立NISA | 177銘柄 |

|---|---|

| 投資信託 | 1,587本 |

| 外国株 | 米国株式(1,532銘柄) |

| ポイント投資 | Pontaポイント(投資信託・プチ株買付に利用可能) |

| 取引ツール(PC) |

|

| スマホアプリ |

|

MUFGグループとKDDIグループの協働で生まれたauカブコム証券では、1株から購入できる単元未満株が一般NISAで購入ができます。

少額で複数もの銘柄に分散投資して、利益を得ていきたい方におすすめの証券会社です。

またNISA口座を所有しながら、一般口座・特定口座で現物株式取引を行った時に発生する売買手数料が最大5%OFFになるNISA割という独自サービスを実施しています。

auカブコム証券の評判・口コミはどう?メリット・デメリットや取引手数料・取引ツールを解説

株初心者こそNISAを活用しよう

NISAは必要経費である税金が0円になる大変お得な制度です。

多少の制限はありますが、初心者の方は年間120万円以上の投資をすることはまずないため、株初心者こそ活用すべき制度です。

株式投資で最も大切なことは「損をしないこと」です。

つまり、出費を抑えられるところは少しでも抑えるのが、成功への第一歩です!

ぜひNISAを活用しましょう!