株式投資を始めた際「株の買い時を間違えて損失した」「買った瞬間に株価が下落した」と、株を買うタイミングを逃して損失している投資家が多いです。

株を買うタイミングを判断するには、企業情報の収集やチャート分析が必須で、内容が難しく挫折してしまう初心者もいます。

しかし株を買うタイミングを間違えずに投資できるようになれば、投資効率が上がり資産を増やすことができます。

今回は、初心者が困難に感じる「株を買うタイミング」の見つけ方を解説します。

株を買うタイミングを見極める方法なども詳しく解説しているので、株を購入していつも損失している人は必見です。

これから株式投資を始めようとしている人も知っておくべき内容なので、参考にしてください。

【2023年最新】ネット証券おすすめランキング!初心者におすすめの証券会社を徹底比較

ネット証券TOP3

株を買うおすすめのタイミング

株を買うタイミングはその場その場の判断ではなく、予め「〇〇の動きが出たたら買う」「○○企業の業績が黒字の時は必ず買いを入れる」などある程度決めておくことをおすすめします。

その場凌ぎで買うタイミングを判断していると、取引手法がブレてしまい勝率が下がったり勝った要因を知ることができなかったりします。

今回は株を買うタイミングを見つける為の指標を紹介します。

- 株価の上昇トレンドが期待できる時

- 移動平均線と株価が大きく乖離している時

- 将来性のある決算内容の時

- 出来高が増加した時

どの指標も、株価が上昇する示唆になっていますが絶対的に上昇するサインではありません。

上記4つの指標をすべて抑えていても、予想外の動きで損失していまう場面もあるので、必ず万が一を考えて行動しましょう。

株式投資で失敗する原因は?失敗する人の特徴と成功するためのポイント

株価の上昇トレンドが期待できる時

買いたい銘柄の株価が上昇し「上昇トレンド」が発生すると、株を買うタイミングと判断している投資家が多いです。

株価市場の流れは大きく分けて3つあり、上昇トレンド・レンジ・下降トレンドとなります。

上昇トレンドは右上に株価が上昇してく状態で、ある一定期間は上昇していく期待が見込めます。

上昇トレンドが発生した時に株を購入し、上昇トレンドが終了する際に株を売却すれば大きな利益を見込めるので、上昇トレンドを判断する方法を見に付けましょう。

上昇トレンドを見分ける方法

- 移動平均線

- トレンドライン

- ローソク足

株価の上昇トレンドを判断する時に利用するおすすめの分析方法は上記の通りです。

これから各分析方法を紹介するので、実践で利用してみてください。

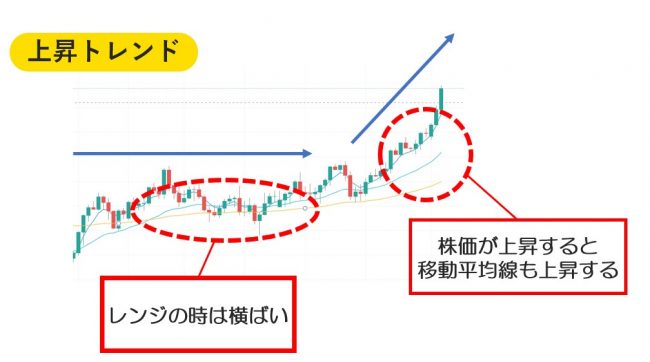

移動平均線で上昇トレンドを見極める

移動平均線は、ある一定期間の価格から平均値を計算して折れ線グラフで表したテクニカル指標です。

価格の傾向や相場の方向性を見る手がかりになる移動平均線は、上昇トレンドを見分けることができます。

移動平均線は短期線・中期線・長期線があり、投資家が各自設定できます。

一般的に5日・25日・75日を設定していることが多いので、最初は一般的な設定方法で表示しましょう。

移動平均線は様々な見方で上昇トレンドを把握できますが、初心者はまず移動平均線が株価と共に上昇しているか見てトレンドを判断しましょう。

移動平均線と株価がどちらとも上昇傾向にある場面は上昇トレンドが発生した可能性が高くなります。

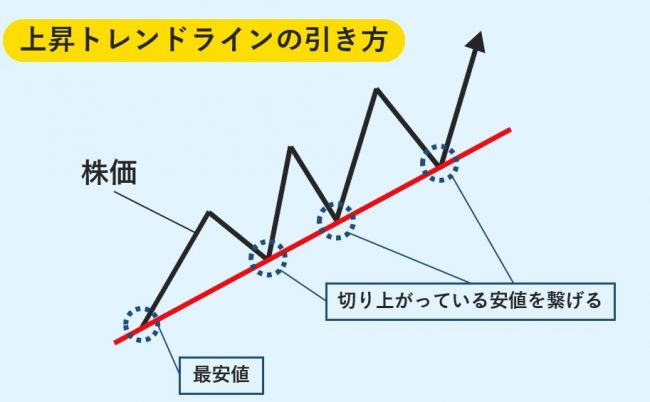

上昇トレンドラインを引く

トレンドラインは相場状況をはっきりさせる為に有効な分析方法で、上昇・下降・横ばいの方向性を確立してくれます。

上昇トレンドラインの引き方は、ローソク足の値動きが右肩上がりになっており、最安値を起点としてラインを引きます。

切り上がっていく安値のポイントを繋ぎ、ラインが右肩になっていれば上昇トレンドラインになります。

株を買うタイミングとしては、切り上がっていく安値のラインで株を購入することがベストです。

ローソク足

ローソク足は実体とひげを見ることによって上昇トレンドを読み取ることができます。

日足のチャートのローソク足に下記のような形状が現れると上昇トレンド発生の可能性が高くなります。

- 下ひげが長く実体が上に伸びている状態

- 上に実体が伸びて上ひげが全く無い状態

- 一個前のローソクあしより強く上に伸びている状態

他にも様々な形状から上昇トレンドを把握することができます。

ローソク足はチャート分析の基礎になるので、ローソク足の見方が分からない人は基礎から学びましょう。

株で使えるテクニカル分析方法は?おすすめのテクニカル指標やチャート形状をくわしく解説

移動平均線と株価が大きく乖離している時

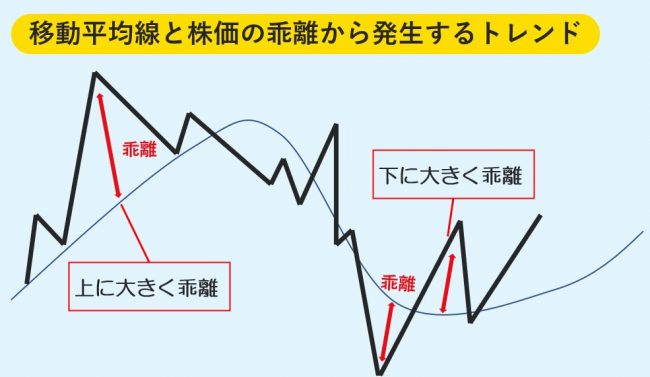

移動平均線と株価が大きく乖離した場合、株価が移動平均線に向けて戻っていく傾向がある為「買い時」と判断する投資家が多いです。

移動平均線と株価が大きく乖離している状態は、これまでの平均的な動きに比べて異常に動いてしまっている状態です。

株価が急落した時に投資家は「押し目の買い」を考える人が多く、結果として株価が上昇し移動平均線の値に戻ろうとする値動きになります。

移動平均線との乖離は、売られすぎ・買われすぎをと判断する投資家心理が働き株価が移動平均線に戻る傾向が多いです。

ゴールデンクロスを意識しよう

移動平均線と株価の乖離で上昇トレンドを見極めることもできますが、移動平均線同士でクロスするポイントをゴールデンクロスを呼び、上昇トレンドの発生を示唆しています。

ゴールデンクロスは短期の移動平均線が長期の移動平均線を突き抜ける状況で、上向きにクロスしています。

一方で下向きにクロスした場合はデットクロスと呼び、下落の示唆になります。

将来性のある決算内容の時

企業の決算を見た時に、企業が将来的に伸びると判断できる場合、買い時と判断することができます。

過去の売上状況を見比べて、現在の企業状況を見極めましょう。

株を買うタイミングを見る時に、チェックしておくべき決算内容は下記の通りです。

- 売上・利益・支出(前年比と見比べる)

- 自己資本比率・負債

- 経営戦略

- 今後のビジョン

決算のチェックは初心者でもやりやすい分析で、運営が上手く言っているか否か判断して買いタイミングを見つけましょう。

出来高が増加した時

株取引で出来高が増加した場合、投資家達の取引量増加している指標になります。

多くの投資家達から注目されている印になるので「今後上昇していく」と推測できます。

また出来高の増加と上昇トレンドが見られる時は強い根拠を持って、上昇トレンドの発生を予測できます。

出来高の増加が見られた時は、チャートも同時に分析して買い時を見定めましょう。

年4回の株の買い時とは?

株を買うタイミングとしておすすめなのが、各企業が四半期ごとに行う「決算発表」の直後です。

決算発表とは、上場企業がいくら利益を出したか・いくら損したか・どのようにお金を使ったか、といった「お金の流れ」を開示する制度のことです。

では、なぜ決算発表が株の「買い時」なのでしょうか。

決算発表直後は買い時を判断するおすすめのタイミング

お伝えしたように、決算発表では企業が収益性や資金繰り、そして事業戦略の進捗状況などを財務状況を公表します。

決算発表の内容は市場に大きな影響を及ぼし、投資家の間で株価を押し上げたり、押し下げたりする力を持っています。

特に注目すべきは、「アーニングサプライズ」と呼ばれる現象です。

これは、市場の予想を上回る、または下回る決算結果が発表され、株価に大きな動きが生じることを指します。

良好な決算結果は株価上昇のきっかけとなり得るため、投資家にとっては株を買うチャンスのタイミングです。

割安な株が好決算を出したタイミングがおすすめ

しかし、ただ単に良い決算が出れば良いというわけではありません。

銘柄選びにおいては、その企業の株価も重要な判断基準となります。

割高な株価であっても、決算内容が市場の予想を大きく上回れば、さらなる上昇の可能性があります。

逆に割安だと思っても、業績が悪ければその後も下落傾向となる可能性が高いです。

このように、決算発表直後は株価の動向を左右する重要な情報が飛び交う時期です。

市場の反応を分析し買い時を見極めることが、スピーディーな資産形成に繋がります。

理想は、以前から割安だと思っていた銘柄が、決算発表で好決算を出した瞬間に買うことです。

年4回のこの機会を逃さず、しっかりと準備をしてチャンスを掴みましょう。

株を買うならが7~9月がベストタイミング?

株の購入に最適な時期は一概には言えませんが、1年を通してみた時、7~9月が狙い目と言われることが多いです。

これは「アノマリー」と呼ばれる、市場の経験則に基づいた判断の事です。

「夏枯れ相場」や「彼岸底」といった言葉が示すように、夏期は海外投資家の活動が減少し、株価が低迷する傾向にあります。

そのため、7月から9月は株を買うには良い時期であると判断されることが多いのです。

この期間に賢く株を買い、株価が回復するであろう時期に売却することで利益を狙うことができます。

ただしこれには論理的な根拠があるわけではなく、あくまで7月から9月は株価が下落傾向にあるという市場の経験則です。

全ての株に適用されるわけではないため、各企業の状況も考慮しながら判断する必要があります。

株を買ってはいけない月は?

逆に、4月や5月は「株を買ってはいけない月」とされ、株式相場では、「花見ラリー」という言葉もあるほどです。

花見ラリーというのは、節分から4月頃までは株高になりやすいことを表す言葉です。

理由としては、3月の企業決算に対する期待感や、新年度の始まりによる資金流入が期待されることで株価が上がりやすい傾向にあるからです。

また「こいのぼり天井」という言葉もあり、鯉のぼり(5月)を過ぎると下落するという市場の傾向を指しています。

米国や欧州では「セルインメイ」といわれ、5月までには株を手放した方がいい、という意味です。

言い方を変えれば、5月までが株の「売り時」と認識されているのです。

株を買うタイミングに関する注意点

株を買うタイミングについて紹介していきましたが、見極める時に注意すべきポイントがいくつかあります。

タイミングを見分ける為に、様々な分析を行なっても注意すべきポイントを無視して購入すると失敗してしまいます。

株式投資は損失リスクがどの場面でも発生するので、株を買う時は慎重に判断しましょう。

- 1つの情報だけで判断しない

- 分散投資を心がける

- 長期的な投資を意識する

- レバレッジをかけすぎない

1つの情報だけで判断しない

1つの情報より2つ・3つと、情報の料が多ければ多い程、チャート予想の精度は高まります。

おすすめの情報収集方法を紹介します。

- 経済ニュース

- 株式投資メディア

- 企業側が提示している報告書

成長株や割安株は金融業界で話題になることが多く、株式投資系のメディアをチェックすると見つけやすくなります。

また経済ニュースを見ることによって、企業の不祥事などの情報を素早くキャッチして損失回避することができるのでおすすめです。

分散投資を心がける

株式投資は、銘柄を1つに絞って投資するのではなく複数にわけて分散投資することによってリスクヘッジできます。

分散投資として考えられる分け方は下記の通りです。

- 業種を分けて投資する

- 異なる国の株式を買う

- 同じ業界でも複数銘柄を買う

複数の銘柄を投資しても上手く行かない場合は、割安株を厳選して投資する方法をおすすめします。

ポートフォリオを見ながら分散投資することによって、様々な損失リスクから回避することができます。

長期的な投資を意識する

特に初心者の方の場合まずは長期的な投資から始めるのがおすすめです。

短期の投資では、一瞬の値動きに対して瞬時の判断が求められます。

市場を監視し続ける時間的余裕も必要となり、初心者にはハードルが高い投資法です。

長期投資であれば、長期保有が前提なので売りのタイミングを判断をする際も時間的余裕があります。

投資初心者はまず長期投資から始め、投資の仕組みや売買の操作に慣れてきたら短期投資に挑戦してみるといいでしょう。

レバレッジをかけすぎない

レバレッジは、持っている資金以上の金額を投資することができます。

例えばレバレッジ2倍の状態で100万円の資産運用をすると、約200万円までの投資が可能です。

レバレッジはメリットしか無い投資方法に見えますが、デメリットも存在します。

先程挙げた例で200万円分投資を始めたとします。

利益がレバレッジをかけることによって2倍になるチャンスを得ましたが、損失する時も2倍になります。

損失リスクが2倍になるという事は、損失が資金以上になる可能性もあります。

つまり資産をマイナスにして、追証を支払う可能性が出てきます。

特に株式投資初心者は、損失リスクを見誤ることが多く、失敗する可能性が高いのでおすすめできません。

株を買うタイミングが分かりやすい投資スタイル

株を買うタイミングが分かりやすい投資スタイルについても解説します。

取引スタイルは投資目的によって合う合わないがあるので、ご自身の投資目的に基づいて相性の良い取引スタイルを活用しましょう。

積立投資スタイル

積立投資スタイルは、株を買うタイミングに惑わされることなく投資できる取引スタイルです。

長期的な投資をする人は、目先の価格変動に惑わされる必要が無く、コツコツ積み立てて購入すればいずれ利益になります。

また株価が高い時に購入する量を減らして、安い時に多く買う調整をするとリスクを更に軽減することが可能です。

積立投資は「ドルコスト平均法」といったリスクヘッジ方法を取りながら運用できるので、株を買うタイミングをあまり気にしなくても構いません。

買い増し投資スタイル

購入している株が必ず上がる!と強い根拠のある人は、買いまし投資スタイルを貫いてみましょう。

買い増し投資スタイルは、株を購入して下がっても下落を買いのチャンスと考えて当初購入した量より多めの株を購入します。

結果上昇することになれば、しっかり利益を得られますが、下落が続くと損失が増加していきます。

買いましする投資スタイルは「ナンピン買い」とも呼ばれ、一歩間違えるとギャンブルトレードになってしまいます。

上昇する強い根拠のある場合のみ有効な取引方法で、かなり攻めの取引になります。

上級者向きの投資スタイルですので、初心者の方にはおすすめしません。

株式投資で勝つ確率を上げる方法はあるのか?考え方や勝率を上げる手法解説

株式投資におすすめのネット証券

株式投資におすすめのネット証券を紹介します。

ネット証券の口座開設を検討している人は参考にしてください。

- 楽天証券

- SBI証券

- 松井証券

楽天証券

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 99円 | 275円 | 535円 |

| 1日定額制 | 0円 | 0円 | 0円 |

| 0コース(信用取引込) | 0円 | 0円 | 0円 |

| 積立NISA | 195銘柄 |

|---|---|

| 投資信託 | 2,613本 |

| 外国株 | 米国株式(4,810銘柄)/中国株式/ASEAN株 |

| ポイント投資 | 楽天ポイント |

| 取引ツール(PC) |

|

| スマホアプリ |

|

・楽天ポイントで投資できる

・手数料0円から

・取引ツールが充実

楽天証券は口座数NO.1の大手ネット証券です。

楽天ポイントを投資によって貯めたり、楽天ポイントで株を購入したり出来るので、楽天経済圏の人に最適の証券です。

国内株式の取引手数料も、1日100万円以下の約定であれば無料になります。

取引ツールも充実しているので、サブ口座としてもおすすめです。

楽天証券の評判・口コミはどう?楽天ポイントで投資できる仕組みや口座開設手順を解説

SBI証券

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 99円 | 275円 | 535円 |

| 1日定額制 | 0円 | 0円 | 0円 |

| 積立NISA | 208銘柄 |

|---|---|

| 投資信託 | 2,683本 |

| 外国株 |

|

| ポイント投資 |

|

| 取引ツール(PC) |

|

| スマホアプリ |

|

・手数料0円~

・IPO実績最多

・国内株式個人取引シェアNO.1

SBI証券は国内株式個人取引シェアNO.1の大手ネット証券です。

国内株式はもちろん外国株の取扱銘柄も豊富なので、メイン口座として活用する人が多いです。

TポイントやPontaポイントでの投資が可能で、ポイント投資で気軽に始めたいという人にもおすすめです。

スマホアプリも充実しているので「ちょっと投資を初めてみようかな?」という人は口座開設を検討してみてください。

SBI証券の評判・口コミはやばい?口座数NO.1の理由やメリット・デメリットを徹底解説

松井証券

| 取引手数料 | |||

|---|---|---|---|

| 取引金額 | 10万円 | 50万円 | 100万円 |

| 約定金額ごと | 0円 | 0円 | 1,100円 |

| 1日定額制 | – | – | – |

| 積立NISA | 199銘柄 |

|---|---|

| 投資信託 | 1,715本 |

| 外国株 | 米国株式(2,832銘柄) |

| ポイント投資 | 松井証券ポイント |

| 取引ツール(PC) |

|

| スマホアプリ |

|

・1日50万円までの約定なら手数料無料

・老舗証券だから安心!

・サービスが充実!

松井証券は老舗証券として有名で、取引手数料も50万円までの約定で無料になります。

ネット証券で唯一投信の信託報酬が現金で還元されるサービスを行っており、老舗証券でも最先端のサービスを提供しています。

また投資方針の提案やバランスを診断してくれる投信工房というアプリを提供しており、初心者でも気軽に資産運用することができます。

2022年2月から米国株の取り扱いも始まったので、今後の改善も期待できます。

松井証券の評判・口コミはどう?サービス内容や取引手数料の評価を徹底調査

株を買うタイミングに関するQ&A

株を買うタイミングに関するQ&Aを紹介します。

疑問・不明点を分かりやすくまとめているので、参考にしてください。

- 株を買うおすすめのタイミングはいつですか?

- 株を間違ったタイミングで購入するとどうなりますか?

- プロの投資家は株を買うタイミングをどうやって判断しますか?

Q.株を買うおすすめのタイミングはいつですか?

株を買うおすすめのタイミングは、株価が安い時です。

基本的に、全体的な株価のチャートを見て平均値より低いポイントに推移しているタイミングが買い時となります。

不祥事や業績悪化によって低迷している場合もあるので、企業分析した上で平均値より低いポイントに居た場合は、株を購入しても良いでしょう。

Q.株を間違ったタイミングで購入するとどうなりますか?

株式投資で「間違ったタイミングで購入する」というのは、株価が高い状態て購入して急落してしまうことを指します。

株価が上昇しきったポイントで購入して、株価が急落すると投資資産を損失してしまいます。

運用している金額にもよりますが、最悪資産の多くを失うケースもあるので注意しましょう。

Q.プロの投資家は株を買うタイミングをどうやって判断しますか?

プロの投資家達は投資スタイルによって手法が異なります。

取引回数の多いデイトレーダーはチャートの動きから分析している投資家が多く、長期投資はウォーレンバフェットが編み出した「割安株投資」の理論に基づいて投資している人が多いです。

ただし「この考え方で的中率100%」というものは存在しないので、自分で勉強して独自の理論を展開していくことが必要になります。

株を買うタイミングは情報収企業とチャート分析から判断しよう

株を買うベストなタイミングと、買い時売り時の判断方法、株を買う際の注意点について解説しました。

株を買うタイミングは企業の情報収集とチャート分析が重要になります。

壁の会議時を正確に判断するには、情報収集と根気強い分析が書かせません。

ただし、ある程度分析しても予想外のでき事で株価が予想と反した方向に行く場合もあります。

株式投資初心者の方は、年間の市場の傾向を大まかに把握して、買い時売り時を判断するのも一つの方法です。

いずれにしても常にリスクヘッジを考えた動きをしつつ、最高のタイミングで株を買えるよう準備をしておきましょう。

株の勉強は意味がない?意味がある勉強をする方法を徹底解説します